つい先日のこと。とある著名な中小型のプライベート・エクイティを運営されている方に人のご紹介がてらお話を伺うことが出来ました。プライベート・エクイティの運営戦略も今や単純に未公開株を買って上場したところを売る、という単純なものではなく、VCからの延長でそのまま一気に上場させる手伝いをするものや、破綻しかかっている上場株を再生すべくTBOで買い集めて非上場化して会社を綺麗にして、再上場するようなターンアラウンド、私の以前いた会社の母体がそうだったように、企業の一部門を切り出して企業化していく、などなど、色々な戦略というかシナリオで投資をしているのですが、今回お会いさせていただいた方はその一つの事業承継を主軸に行なっている方でした。

となると比較的小ぶり、と言われそうですが、それでも最終的な投資額の目標が150億、実際にはローンを使ったりするので投資する企業価値の合計は300億以上にはなるのではないかと思います。それでも中小型、と日本では呼ばれ、アメリカのPE業界と比較すると、下手をすれば小型どころかマイクロ、とまで言われかねないサイズ感ですが、この彼にとっての今回のチームで最初となるこのファンドには海外の投資家を含めるものの大多数が国内の機関投資家を占めていた、というのです。

実際、関わりを持たせて頂くようになったこの10年を見ていても、日本の大型株のプライベート・エクイティは海外の投資家と国内の投資家とが程よく混ざり合った投資家の顔ぶれが続いていますが、中小型株となると、いくつかの例外を除くとそのファンドの募集する額に対してほぼちょうどか多いくらいに国内の投資家からの資金が入ってくるので、国内スキームと国内投資家とのお付き合いにとどまるケースになってしまっているそうです。そのいくつかの例外、というのは、最初から海外の投資家と国内の投資家とに投資家を分散させて置きたい、という意識を持って投資家回りをして募集している、という準備もあり、また、やはりそれなりにいいパフォーマンスを過去に出して海外の投資家に認知されている、というのもあるとも見られています。

他方で、海外からの国内に投資する際の税務上の規制(いわゆるShinsei Tax:新生銀行に対する海外の投資家による再生プランの一環での株式再上場の際、血税が使われての再生でもあったのことから課税の難しかった海外投資家に対する譲渡利益への源泉徴収義務の強化が、一般的な海外からの国内企業への過半数株式保有の形での投資にまで適用されると解釈されたこと、が、海外からの国内へのPE投資への阻害要件になっていた、とされています。)や、国内スキーム(国内投資有限責任組合スキーム)での会計処理の特異性(IFRSなどは投資対象の時価評価を求めるのに対して、国内スキームでは原則簿価計上)や報告書等の言語、などが海外投資家を日本から遠ざけていた、と言われた時期が長かったともされています。

とすると、国内の中小型株のプライベート・エクイティは国内の投資資金がぐるぐる国内で回っているだけ、という見方をすることができるのですが、それでも、銀行が今や地元の有力企業の株式を保有することで支援することが難しくなった今、国内の機関投資家の資金をハブのごとく集中化して未公開株への投資を通じて事業育成に役立てている、という意味では、ファンドの役割の一つ、お金を大きく集めてまとまった投資を可能とする、ということを実践している証左になるのかと思います。

ハブ・アンド・スポーク – 物流から金融まで、小さなものを大きくまとめて効率よく移転する構図

さて、今更ですが、ハブ・アンド・スポークってご存知、ですよね。ご存知の方は「ファンドがお金のハブとして果たす役割」まで読み飛ばしていただいても良いかと思いますが、そうでない方のために念のための解説をすると、自転車の車輪をこんな風に思い出していただくとわかるかと思いますが、車輪の中心の車軸受けをハブ、そこに向かって車輪から伸びている数々の棒をスポークとそれぞれ呼ばれています。

そこで、外側の輪っかを忘れてもらって、たくさんのスポークの両端の関係だけを想像していただきたいのですが、ある意味ハブにスポークの一端が集中している、と見えますよね。このように、ある種の中央集中型の構造をハブ・アンド・スポーク型と呼ばれているのです(数学のトポロジーの授業と計算機科学の授業を受けたことのある人なら、なんだ、スター型じゃないか、といいそうですが、まぁ、グッとこらえてもらって。。。)。

で、このタイヤ一つだけを見るとどこかの国のような中央集権型システムの構造にしか見えてこないのですが、上記の絵のように二つのタイヤを並べて、ハブ同士を繋いだ構造を想像していただいて、これが物流、例えば飛行機のネットワークに当てはめるとどうなるでしょう。地方空港から成田や関西空港に移動し、そこで乗り換えてアジアやアメリカ、ヨーロッパに移動する、という流れとの類似性が見えてきませんでしょうか。

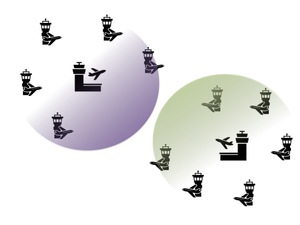

例えば、二つの国があってそれぞれに首都と衛星都市があるとします。

それぞれの都市が、歴史的繋がりや需要から飛行機を思い思いに飛ばすと。。。

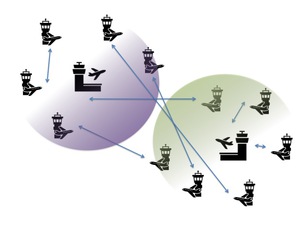

ある意味全て直行便ばかりですが、行きたいところに行こうとしてもいけなかったり、航空会社も飛行機の有効的利用も出来ませんからコストがどうしても高くついてしまいます。そこで、このハブ・アンド・スポーク型の航路の設定をすると。。。

と、ハブとなる首都と衛星都市をむすび、また首都同士を結ぶことで、確かに1回から2回の乗り換えが発生するものの、飛行機は使い回しが聞いたり単純な往復だけですので飛行距離の短い中小型飛行機を当て、首都間は旅客人数が多く見込めることから大型機で運行することでより効率化が測れ(移動コストも次第と下がるだろう状況にな)るのです。

ファンドがお金のハブとして果たす役割

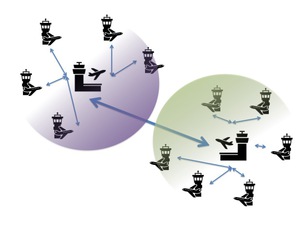

ハブ・アンド・スポーク型の流れとしてのファンドの役割を見て行きましょう。

企業は成長のための増資のための投資家やギリギリの日々を生き延びるために運転資金の調達など、色々な財政状況や事情などで資金調達をしたいと考えていますし、投資家もその投資額の大小からリスクの取り方、投資経験や知識、投資機会の情報の有無、などなど様々です。

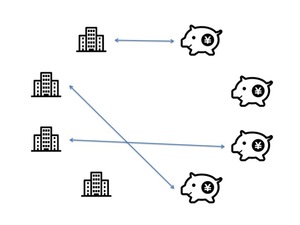

もし、この資金の出し手と資金需要との間をつなぐ人がいないと、

互いの情報のミスマッチで投資できない、もしくは資金調達できない、という場合があったり、仮に出来たとしても資金需要に見合った投資を受けられなかったり、もしくは投資できてもおもて向きは安心できるように見えて実は倒産しかかっているところだったため回収の見込みが立たなくなった、などの投資できているけれどもミスマッチ状態が続く、という場合も起こり得るのです。

考えて見るとわかりますが、よく企業を立ち上げて少し経つと古い友達が「一枚噛ませろ」と、50万円程度(いや、程度といってはいけないかもしれませんが)の投資をさせろ、という話を持ちかけてくるケースがありますが、拙著の「外資系企業の簡単な作り方(笑)」に書いた通り、50万円って、資本規制を求められる業種でない限り、スタートアップの会社の事実上の最低資本金、なのですよね。となるとスタートアップで自分の意思で始めた会社の経営権の半分を投機目的(持ちかけた側からすれば信用しているから確実に倍にしてくれ、という都合のいい話)に渡すか、といえば、まぁ、Noですよね。仮に50万円ならそれくらいの会社乗っ取りの話になりそうなものですが、とはいえ株主構成を考えての1万円とか少額を言われると。。。預かった方も何も使えないのが実際ですよね。却って50万円の方が設備投資に回せてビジネスに貢献してくれるかもしれません。

では、この話を上場株投資をする側に回って一気に切り替えたとしても似たような問題は起こります。1万円で株式って何が買えるでしょう。2017年5月9日現在で日本国内の上場株だと、35銘柄は1万円で買えるようです(取引手数料は除く)。とはいえ、ざっと見る限り、監査報告書に事業継続に疑義がついたり上場廃止直前の監視ポスト入りしそうだったりと、まぁ、おっかないものがゴロゴロ。それならば、1万円で買えるETFというのが72ほどあるのでそちらを買う方が分散が効いていていいのかもしれません。

50万円ならどうでしょう。3225銘柄になります。それなりの流動性の見込める大型株も56社入ってきますので、いざという時に逃げられる銘柄を仕込める、かもしれませんし、一発逆転を狙いたい小型株も2,901社ありますから、調べに調べ抜けば夢が叶うかもしれません。でも、50万円で分散を効かせたいと思うと、ポートフォリオ理論に基づいて最低数である20銘柄くらい持たないといけませんが、そうなると一銘柄2.5万円。先ほどの1万円ほど狭くはないですが楽天証券さんのスクリーニングの機能の都合上、ざっくり3万円で見ると、3万円で買える株が204社、大型株としてみずほフィナンシャルホールディングが(そしてこれだけ)、中型でも双日、オリコ、あとガンホーが入ってきます。とはいえ、実際、20銘柄を買い揃える取引コストが高くつきそうですね。楽天証券さんを例にとれば、10万円までの取引で139円(消費税込みで150円)、ですから平均2.5万円を20銘柄で 取引コストが3000円になる計算です。50万円に対して0.6%ですか。保有期間中ずっとコストの掛かる投信よりいい、と思われるかもしれませんが、投資するまでの銘柄選定と売却目標額の設定、実際の投資、そして投資後のモニタリングと投資回収(目標額達成でも、損切りルールに基づくものでも)、ということを日々自分でやり続けなければいけないのです。しかも、もともと204社の投資可能銘柄範囲で満足のいく投資対象が20銘柄出てくるのかどうか。平均して10銘柄の内の1つに投資する、というと結構妥協が入ってくることになります。

株の投資ではなく、貸し付けたとしたらどうでしょう。何もなければ、定期的に元利金を支払ってくれるかもしれません。でも、払わなくなった時にどうやって回収すれば良いでしょう。知人が社長をやっている会社への貸付ならば、社長に直々に談判して支払わせる、なんて出来ますが、それだって相手の会社のキャッシュフローが回っていれば、です。事実、大勢に影響のない利息額すらコストだから何とか出来ないか、と、社長業をすると考えてもおかしくないのです(し、実際にそう言われて「おいおい、誰の入れ知恵だ?そんなふざけた事言った会計士と話しようか?」と押し返したこともあります)。となると、実際、貸付は株より回収の優先順位としては高いものの、それだって毎月の回収の手間は大変なのです。(いや、ほんと、金貸し商売は高利貸しになりますよ。じゃないと回収できなかった時の元本棄損のリスクが高すぎますから。。。)

では直接企業(?)に貸し付けるのではなく、同種の性質を持ちつつ譲渡性のある債券を購入する、としたらどうでしょう。また楽天証券さんにお手伝いいただいて、買えそうな債券を、と思ったのですが、1万円で買えるのは個人向けの国債。FPの試験でも取り上げられる商品ですが、他方で金融の世界の教科書で考えると、国債はリスクプレミアムの乗っていない、ある意味その通貨の中では一番リスクフリー、したがってその国では一番安い金利が付与されている、と考える商品です。個人向け国債は金利の下限として 0.05%が定められていますので、一年で最低でも税引き前で1万円の投資額に対して5円の利息がもらえる計算になります(それに対して20.315%の源泉徴収税が掛かりますので実質3円)。となると、もっと高い金利の商品を探したくなるのですが、楽天証券さんではこの時点で社債の取り扱いが0。大抵取り扱いとして上がっても国債と比較して金利が高いことからあっという間に売れてしまう、というのが実際です。仮にあったとしても最低取引単位が銘柄によって幅があるものの、最低でも50万円は下回らないことから、なかなか取引額の都合で取り組みづらい投資対象、と思えてきます。

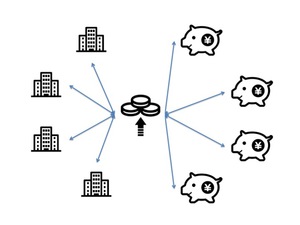

そう考えると、残念ながら、金融の世界で50万円の投資というのは結構少額の扱いにならざるを得なくなり、むしろそんな50万円を多くの人から集めて束ねて数億、数十億円にして、それを厳選した投資先に振り分け、監視し、回収する、という一連の投資行為を管理する仕組みにコストを払って委ねた方が、自分の通常の仕事ができていいのでは、と考えることになります(無理やり?(笑))。その仕組みが、ファンド、なのです。

絵的にもハブ・アンド・スポークになったでしょ?実際、冒頭にご紹介したプライベート・エクイティ投資がまさにこの図の通りになっているのです(投資家は50万円を出す個人ではなく、数億円単位の投資をする機関投資家ではあるのですが。。。)。

飛行機の世界に国際線があるようにファンドにだって。。。

私たちは日本にいて、(間接的にお金を預けている銀行や生命保険、年金などを通じて、もしくは)自分の意思で直接に日本に拠点のあるファンドに投資をしていることが多いのですが、でも、そうなると投資対象が日本の株や債券、不動産に限定されてしまいそうです。投資の基本が分散、と言われるならば、投資対象となる国や地域、投資資産も分散した方がいいに決まっています。でも、そのような資産に日本からリサーチして投資判断することは難しいのは想像に難くないですね。

「投資信託に米国株投資ファンドやUS REITファンドとか欧州株ファンドとか、ブラジル国債ファンドとかあるじゃない?」

ええ、おっしゃる通りです。でも、そのようなファンドが日本から直接海外の株や債券、REIT(不動産投資信託)などを買っているのでしょうか。答えとしては、そういうファンドも実際にあるので否定はしないけれども、そればかりではない、のです。

日本の投資家に向けたファンドに多いのが、日本の投資家(もっといえばそのファンドの国内での販売会社)のために設定されるファンドですので、その投資資金だけで100億から1000億円単位になるため、単独で投資対象を得意分野とする現地の運用会社のアドバイスを受けながら直接投資を行うことが可能になっていたケースが多かったのです。とはいえ、そのためにはそれぞれのファンドを設定するために投資対象の国と日本との間の租税条約やそれに基づくキャピタルゲイン税(源泉徴収税)の取り扱いを調べ、外国人としての投資規制を理解し、現地の証券取引の実務と日本におけるファンドの実務とのギャップを調べて出来るだけ日本ルールに合わせるような方法論を編み出し、ということを繰り返してきたのです。

とはいえ、これでは複数の国に向けてのファンドの設定となると同じ調査を一から繰り返すことになり、またそれぞれファンドの運用期間中の税制変更の監視や変更の際の対応についての協議・検討を行うことになるので、実際のファンド運営はかなりの手間が生じることになります。なかなか非効率ですよね。

そこで、海外の大手運用会社などが一般に行うこと、として、世界中の投資家が等しく入れるような税制的に中立な場所であるオフショアにファンドを設定して、そこから投資対象の国への投資を行う、という仕組みです。これにより、多くの投資家が経験している自国からオフショアへの投資にかかる税務と実務の負担を投資家が負い、オフショアから投資対象国での投資行為に関する税務や実務の負担をファンドとその運用者が負う、という役割の線引きを置くことで、ファンド設立や運営にかかるコストを集約化することにより下げ、また、一般的な投資ファンドの設立国であるオフショアへの投資ならば一般的な投資家が経験して理解を持っているはずなので、通常の投資と同じく、特段の負担を強いることはないようにしているのです。こうすることで、より多くの投資家からの投資資金を集める素地、すなわちより多くの国で同じ戦略の投資商品を販売するための土台が出来るのです。

前者はより単発の直行便であるチャーター便的な発想(個別の投資家の要望に寄り添った形)で作られていますし、後者はよりハブ・アンド・スポークを使った定期便的な発想(世界中の多くの投資家の要望の最大公約数を満たすような形)になっている、とも言えるでしょう。こういうと、日本発のファンド商品が従来までは特に、リテール向け商品ですら比較的大きなサイズでのファンドの設定が出来たことを武器に日本の商習慣に合致する商品を作れてこれたのがわかるかと思います。

最近見られる傾向は?

ヘッジファンドの全投資額に関する統計によれば、2016年にはリーマンショック直前の2007年の全投資額を上回った、ということが示されていたと記憶していますが、2007年当時と比べて投資家層がより機関投資家や年金、そしてファミリーオフィスのような機関投資家化した富裕層に入れ替わってきていることから、ファンドの運営体制もより企業的であることを求められており、そのためより効率的で多くの実績のあるオフショアでのフラッグシップファンドでの投資資金の一元化と投資家の所在国に向けての入り口となるファンド(フィーダーファンド)の構造を求められるようになってきています。実際に、それが増加していることからケイマン諸島ではマスターファンド規制が2013年から導入されています。その意味で世界的に投資資金がハブの機能を果たすオフショアに一旦流れ込み、投資先となる世界中に、運用者の意思に基づく振る舞いをしながら動いている、という流れは今後も続くのだと思います。