私を仕事を通じてご存知ならまさに周知の事実ですが、金融の中でも「すみっこ」の領域をいくつも歩いて気付いたら20年も居させてもらっていますが、その時間と領域をあれこれ渡り歩いたおかげなのか、最近いろいろなものに既視感を覚えることがあるのです。多分本人たちは創造性を駆使して作り上げた、というのかもしれませんが、過去に別の領域では普通に行われてきたことで、それが出てくること自体が市場環境の、世にいう「フラグが立った」状態になりつつあるんじゃないか、という数学で言うところのフラクタルというかまるっといえば類似性すら見えてきているんです。最近。いや、人間ディープラーニングやっている訳ではないのですが。。。

ファンドにレバレッジをかけて投資しませんか?

こんな商品アイデアはどう?とちょっと話を聞いたのがこんな話でした。投資対象は担保付きのシニアデットというファンドで一応某公募規制に準じた作りになっている。それをこの低金利時代にセクシーなリターンの取れる安定収益型の商品にしたいから、4倍レバレッジになるようなラッピングをするファンドに仕立てたいのだけど、というのだ。ちなみに、投資対象となるファンドは再投資はするものの、償還期限日を決めているので、投資対象となるシニアデットの償還日もファンドの償還日を超えないようにするそうな。ということは高金利を狙って、新規資金が入るごとにデュレーションを出来るだけ長くしつつも償還日の手前になるものを buy-and-hold するんだろうな、というのが予想できる。

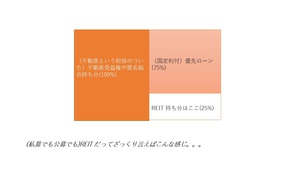

ふーん、と思って聞いていたけど、聞きつつイメージしたのはバランスシート的にはこんな図。

ふーん、と思って聞いていたけど、聞きつつイメージしたのはバランスシート的にはこんな図。

これ、ファンドの人だと、ふーん、そうやってレバレッジが掛かるんだ、と思って眺めてくれると思います(多分)。でも、この商品、どこかで見たことがあるような。。。あ。これだ。

CLO ですわ。ざっくりこんな感じ。

そっくりさん商品、現る(いや、昔からあったから)

一応元利金の返ってくる可能性の高い銀行貸付債権をCLOをやる器(信託でもSPCでも可)に譲渡(といっても、債務者に第三者対抗要件通知をするかどうかは別)して、優先部分を市場金利に色を付けた程度(?)の固定利付商品にして売って、格付け(べーっ)と協議した(貸し倒れリスク等に基づく返済不能可能性)リスクの残りそうな部分に対応した劣後部分を債権譲渡した銀行が抱える、というのがCLO。

構造的にはほぼ一緒。もちろん、シニアデットのファンドへの投資、という意味で一枚器を挟んで、かつその債権の取得の選別を運用者が投資目的や投資制限等の中で行って組み入れて、というのに対して、パススルー型のCLOならば譲渡した貸付債権の元利金をまずは優先トランシェの元利金に、その後劣後持ち分にそれぞれ配分するから違うように見えるものの、仮にパススルーでなかったら利金は優先と劣後に順序良く渡すけど回収元本で銀行からCLOの組み入れ条件に合致した債権をある意味買い取る形で譲渡を受けるようにすることで再投資するようにしていたので、さらに商品の類似性が高まってきます。

しかも、器での債権取得・処分の責任をライセンスを持った運用会社がファンドのガイドラインに基づいて行うか、オリジネーターが案件における表明保証の範囲と格付け等と一緒になって事前に定めた組み入れ債権適合基準で選別して譲渡・引き上げを行うか、という違いと、市場から買ってくるのか自腹の債権を譲渡するのかというソースの違いは確かにあれど、ガイドラインなのか基準なのかってほぼ日本語か英語かの違いでしかない。

さらに構造とかキャッシュフローとかで似てるのと言えば。。。

でまぁ、あまり言いたくはないのですが、これらの構造ってこれにも実はそっくりでして。。。

はい、複数の不動産物件を保有するJ-REITや私募リートですね。ローンを使って取得の際にレバレッジを掛けてしまうと、図式の中では(以前書いた不動産投資の分析の記事の通り)賃料収入が収益源の不動産持ち分が、ただの変動金利な債券と変わらなく見えてきてしまいます。

ちなみに、J-REIT で4倍レバレッジというか、ここでは不動産投資的に言い換えるとLTV (Loan to Value: 総資産有利子負債比率) 75%とここまで高いものはないようですが、ここでは比較のためだけ、ということで。。。

で、思うことは。。。

まあ、最後のが似ているというのは言い過ぎかもしれませんが、最近の調達コストに対する投資リターンの低下に伴うハイイールドアセットへの投資嗜好が高まっている状況において、企業向け債権のキャピタルストラクチャーの違い(優先債権/普通債権/劣後債権/優先株/普通株/劣後株)とか貸し出し手の違い(バンクローン/銀行貸付債権かその他のプライベートレンディング/プライベートデット)か、担保付きか無担保か、企業の格付け(べーっだ)が投資適格なのかそうでないのか、それに伴う流動性の高さというか低さなどの組み合わせをどこまでもどこまでも試し続けて、高金利だというものをひねり出す作業しかやっていないように見え、かつそんな性質のアセットと、キャッシュフローを生み出すから、というだけで不動産(一時期あったMLP-プライベート・エクイティ持ち分で上場したものなどもですね)までもが同じ土俵で利回りの比較をして云々しているのは、昔見た、不動産投資のイールドが不動産特有のリスクプレミアムを度外視してでも国債よりわずかに上回っているから投資していいんだ、と豪語したCMBS の組成販売をしていた外資系証券会社の姿に重なるものがあるんですよ。

また、劣後部分の商品化も、リーマンショックの前夜くらいにとある投資銀行が劣後部分だけをまとめたポートフォリオを投資信託化して富裕層に売りたいんですけど、と持ち込んできては

「このポートフォリオに格付けがついているからファンドの維持費用見合いのキャッシュフローは必ず出ます!」

と、この格付け嫌いの私に説得しようとしている姿がちらつくんですよ。

10年経てば商品のリスク管理能力も高まっただろうし、格付けも馬鹿みたいに後追いで格付けを引き下げることももうない、はずはないか。金融の世界に絶対はないからなぁ。。。

とはいえ、まさか、商品アイデアがあちこちで焼き直されてイノベーティブに提案されるとは。でも、無理はないか。結局金融の世界、出来る事はどんなアセットであってもせいぜい「買い持ち、売り持ち、借り入れ」しかないのですからねぇ。。。そりゃストラクチャリングでイノベーティブな商品が出来ないわけだ(って自己の存在否定をしてみたり)。。。