この「投資のコストと効果」のシリーズ、今回取り扱うのはETFなのですが、多分、多くの人がなぜ敢えてこの(長ったらしい分析が延々続く)シリーズで、世の中で一番費用が安くて効率的な投資が出来る、と考えられている ETF- Exchange-Traded Funds を取り扱うのだろう、と思ったかもしれません。

海外に口座を作って投資する際のメリット、デメリット の時にも触れたこの投資商品、個人的にはいろいろな思い入れがあるのですよ。個人やFPの目線で言えば投資対象としてはこれほどよく出来た(つまらない)投資商品は他にはないですし、ファンドを組成する側からすればやっていることがシステマティックであるがためにコスト的な競争力の高さは脅威でしかない、のです。それくらい実は、(世界の富裕層がやっているけどあなたにもすぐにできる、と自尊心と虚栄心を煽りやすい)投資のインセンティブに対する訴求力のあるパワフルな商品なのですが、前述の煽りマーケティングを含めてどうも使われ方があまりよろしくないように思えて仕方なかったりしますし、売る側とかETF業界も売るための理由をあれこれ無理に作り出して売ろうとしているむきがあって、それも気になって仕方がないのです。

ですので、今回はいつも通りにコスト的な検証も含めて色々と角度を変えながら思いっきり(と言うことはいつも以上にダラダラと長ったらしく)やりますが、それ以上に投資の際の効果という点であれこれ掘り下げてみたいと思います。

あ、このブログにしては枕が真面目だ(笑)連載がなくなったプレッシャーからの解放?(笑)

ETF – そもそも定義はなあに? さて、ETF。その名の通り、Exchange Traded Fund – 日本語だと上場ファンド、ですが、広義での上場ファンド、と、多分に読者のみなさんが想像する今そこにあるETFと異なる世界があるのをまずご紹介したいと思います(ほら、これだけで2000字くらいになるネタでしょ?)

ほら天邪鬼だから広義から見ちゃうわけで 広義の上場ファンド、というと、まさに上場しているファンド、でして、例えば著者が10年のおつきあいになってきた、某ベトナムのファンドマネジャー と某投資銀行さんとちょうど10年前に、著者が2週間でケイマン諸島籍のユニット・トラストを作って日本に持ち込んだ時の投資対象だったファンド、というのが、当時ベトナムに投資したいというとこの方法でしか投資できなかった、クローズエンド(言い換えると、追加投資不可、決められた日のみ解約可能)のファンドをロンドン証券取引所のAIM市場というプロ向けの取引所に上場させたもの、だったのです。ね?これも上場ファンドでしょ?でも、これのおかげでファンドに投資したい人は市場で売りに出ているファンドを買えばいいし、もし現金化したいと思ったら10年以上先の償還日まで待たずとも市場で売却すればよかったのです。それもあってか、ベトナムでのこの運用者の年次投資家向けカンファレンスにはヨーロッパのファミリーオフィスの(ということはいわゆる超金持ちだけどカジュアルな格好をした)人たちをちらほら見たのです。

ちなみに、この時そのファンドマネジャーが上場させた3つのファンドのうち、一つはロンドン証券取引所のメインボードに「格上げ」 され、一つはそのままAIM市場に とどまり、著者が絡んでいたファンドは、というと、二つに分離してその一つは今ではルクセンブルク籍のUCITS になってしまった、というのですから10年という時間ってのは。。。いやいや、今はそんな話をする場合じゃなかった。。。

それ以外にも、ロンドン証券取引所のメインボードにはごく普通にプライベートエクイティファンドが上場しています(例えば、クウェートの Global Investment House の運営する GMFA – Global MENA Financial Asset )し、日本で一時期高分配だからともてはやされた MLP – Master Limited Partnership も、主にエネルギー関連のインフラ投資をするリミテッド・パートナーシップ の持分を米国内の証券取引所に上場させたもの、ですから、世の中にはそれなりにありそうだ、ということがわかっていただけたのではないかな、と。

もう一つの広義の上場ファンドというと、ファンドを普通に組成するのですが、投資家サイドで投資のための条件として上場していること、というものが(特に機関投資家「様」に)あると、今ほどETFが流行らなかった2000年より前から、上場しているという「箔をつける」ために、チャネル諸島証券取引所(今では The International Stock Exchange と名乗ってますね。。。知らんかった。。。)やアイルランド証券取引所 、といった、マイナーでファンドの上場を必要とする人たちのために機能している証券取引所に上場登録をする、のです。

実際に、上場されているファンドを見るとヘッジファンドやプライベートエクイティ、といったオルタナ、ということは流動性の低いファンドすら上場されているのです。でも、こういった上場登録されたファンドは、そこでの相対取引をする、というよりは定期的なNAVや監査済み財務諸表の開示を取引所のルールに基づいて行う、という方に主眼が置かれているのも見えてきます。実際にアイルランド証券取引所に listing されているファンドを見ると、ETFではおなじみのこの瞬間の株価の表示はなく、直近のNAV算出日付の 一口あたりのNAVが開示されているのです。とはいえ、これは Exchange Tradedではなく、Listed Fund という方が正解なのです。

で、もったいぶって引っ張って見た狭義の定義はといえば では、狭義の ETFというとどうなるかと言いますと、投資信託協会さんのホームページに依拠する ならば

証券取引所に上場し、株価指数などに代表される指標への連動を目指す投資信託

となります。ここでポイントなのが、投資信託の中でも「証券取引所に上場する」ことだけでなく、株価指数などに代表される「指標への連動を目指す」ものである、のです。となると、前述の広義の上場ファンドの中でも、名目上の上場だけでなく市場での取引も求められるのでいわゆる listing だけでは足りず、かつ仮にLSE/AIM での取引がある、としてもベトナムの上場株を自分の裁量で売買するようなファンドではなく、株式指数のような、ある一定の銘柄の選別方法と保有割合を定めたルール に基づき、その結果となる指標の動きと連動することを「目指す」ファンド、である必要がある、のです。となると、そりゃ、いわゆるアクティブ・ファンドというものがETFに入れないよう思えてきますよね。

でも、このある一定の銘柄と保有割合を定めたルール というのがちょっと曲者っぽいのです。

ETFが目指すもの - 投資対象はどこまで広がる? というのも、一般的な指数、といえば、ヘッジファンドの話 で出た、ベータ = 市場の動き。とはいえ、その市場というのが日本の株式市場をパッと見ただけでも日経225と TOPIXと JPX日経 400と三つあります(って、JPX日経400がベータか、というのは異論はたくさんあるでしょうけど、そこがこの話のポイントなので、グッと飲み込んでくださいな)。当然、それぞれに対して ETFが出来上がります。また、日経225でも、TOPIXでもセクターごとのセクター指数が存在し、また、インバースといって指数の動きに正反対の動きをする、正確にいえば、日次騰落率に-1を掛けたもの、ということはその指数をショートした時の値動きに一致する指数も作られたり、日次騰落率を2倍にするレバレッジ指数、外貨建て投資の人たちに向けた外貨ヘッジ指数、などなど、たった一つのロジックですらあれこれ広げることが出来ます。

そのようなベータな株式指数は各国に当然あるし、それらの地域や全世界という括りでのでのバスケットもアロケーションの方法論はGDP比率から単純平均から、理屈がつくならば如何ようにだって出来る。

そして、その理屈をつけてアロケーションを変えることを株価の計算レベルで行なっているのがスマートベータ、と呼ばれる指数。ESG指数なら、なんとなくそれっぽいから納得しがちなものの(あ、それがJPX 日経400でしたね)、ちょうど今眺めているiShares Edge MSCI Minimum Volatility Japan ETFに至っては、株価変動率の小さな日本株だけで構成している、とまでくると、前述のベータとして挙げられている日経225とは採用銘柄数では188と近いものの、組入比率も最大1.6%から最小0.04%ですから、日経225指数の構成比率とは全くもって異なることがわかります。

となると、これすごくいいパフォーマンスの出るトレーディングロジックだから、指数化したらいけるかも?なんて発想すら出てきてもおかしくないですよね。実際、MOAT –VanEck Vectors Morningstar Wide MOAT ETF というファンドはモーニングスターの株式リサーチが見つけてきた「持続可能な競争力をもつ」「魅力的な株価」の40銘柄の等配分ポートフォリオ、ってどう見てもバリュー株投資のアクティブファンドだし、ALFA – AlphaClone Alternative Alpha ETF は公開されているアメリカ株のヘッジファンドマネジャーによる銘柄選択に依拠したファンドということなので、もはやこれを指数連動と呼んでいいのか。。。ほぼ前述のベトナム株ファンドVOF と変わらないように思えてきているのは著者だけだろうか。。。

実際、iSharesには上場プライベートエクイティUCITS ETF なるものがあって、世界中のプライベートエクイティ関連の上場株、運用者から上場プライベートエクイティファンドまでを買いあさっているものすら存在します。しかも、そのアロケーション方法が「最適化法」とあって、一体それがロジカルなのか判断できなくなりました。。。

さて、コスト分析でも やっと、コスト分析に移りますが、多分楽勝。なぜかって?株を買うのと同じですので

取得時は投資額に株式取引手数料ですから、いつも引き合いに出させていただいている楽天証券さんだと10万円以下の取引で一回90円(に消費税、8%だと7円)、3,000万円を越えると851円(に消費税、8%だと68円)が掛かることになります。

また、保管中は保管手数料、ですが楽天証券さんだと無料。

そして、売却時はまた株式取引手数料が上記と同じだけ掛かることになります。

ね?簡単でしょ?

ファンドなのに期中のファンドの管理報酬とか考えなくていいの? そんな声が聞こえてきそうですよね。もし、ETFが上場していないファンドならば、ファンドの純資産価格の算出に当たって管理報酬等が影響するので考慮しなければならないのは当然ですよね。でも、

ETFは、ファンドの純資産価格そのもので取引、していないですよね?

なぜか?それは、市場での相対取引価格でファンドの持分を取得し、また売却するのですから、もしファンドが人気があれば本来の純資産評価額を上回って(プレミアムが乗って)取引されますし、人気がないならば本来の純資産評価額を下回って(ディスカウントされて)取引されるので、そこにはファンドの純資産価格の算出の影響を受けないから、なのです。

もし例えるならば、指原莉乃さんと渡辺麻友さん(と限定すると角がたつから、その他のAKBグループの選挙に出た彼女たち)の芸能人としての商品価値(思わず現在価値とか描こうとするのが金融系に染まったおっちゃんの悲しい性か。。。)と、前回の(というよりその時々の)AKB総選挙での得票数(ということはその裏側にある投票券付きのCDの売上としての貢献額)との間に当然一致するものはないですし、相関関係が成立するか、というと。。。ないでしょうね。

あ、炎上対応が苦手なので先に申し上げますが、著者はさっしー推しです。あの(自分も他のアイドルも含めた)プロデューサーとしての手腕には感服しているので、その価値は総選挙での得票数では全然ディスカウントでしょ、というのが主張です。(いや、だから、まゆゆの得票数に純潔系アイドル的プレミアムが乗ってる、という意図もないから、お願いだから石とか投げないでっ!)

そこで純情なあなたは思ったかもしれません。ファンドの目論見書に記載されている投資方針としてファンドの騰落率をその指数の値動きと連動するように、と書いてあるのだからそんなプレミアム/ディスカウントなんて起きないのでは、と。

落ち着いて考えて見てください。あなたがこれからETFを買う、とした時に、その価格は誰が決めるのでしょう。ファンドの純資産価格で買えますか?リアルタイムにファンドの資産の評価額は値動きしますけれど、市場が動いているこの瞬間に、あなたは誰からファンドを買うのでしょう。ファンドが追加で、しかもその瞬間の時価で発行はしません(というか出来ません)よね。発行された数が限られたファンド持分を既に持っている人か後述の指定参加者と呼ばれる、ETFの銘柄のマーケットメイカーのどちらか(もしくは、アービトラージ狙いのHFT)、でしょう。とはいうものの、それは取引所という場でマッチングされるのですから、もはや売買の際の需給の関係だけが価格を決めるのです。

余談ですが、どこかの投資銀行さんが無理くり一日2回ファンドのNAVを算出して取引できるようにした、というファンド商品を作って売っている、という噂を聞いたことがあります。これは当然金融機関たる適格機関投資家様専用の商品なのですが、そこまでしてファンドの形態にしながら市場性証券への投資をしたい、というわがままをどうして叶える必要があるのか、しかも低コスト、という経済合理性にとっても合わないことをしてまで、と考えたことがあったなぁ、と思い出したり。これならETF買えば?というのが今の解決法でしょうけど、そうすると上記のような価格構成に伴うトラッキングエラーを避けたい、というこれまた難儀なわがままがあるのでしょう。ほんと、こんな無茶を言う金融機関ってのはどこなんでしょうね。。。

実際、この需給に関連して面白い話があって、とある東証マザーズ・コア指数という指数に連動するETFをとある(というか特定できちゃいますね。。。)運用会社さんが作っています。これがある時期、このETFに対する貸し株のニーズが高まりすぎて逆日歩が発生する状況に陥ったというのです。

ちなみに、この逆日歩というのはどういうものかというと、一般に個人の投資家がいわゆる空売りをする際には取引所が定めた銘柄を使った最長6ヶ月の期間で信用売りをする、という制度信用取引を使うのですが、通常ですと、楽天証券さんだと年率1.1%の品貸料を払って空売りするために株を借りてくることになります。ですが、市場全体でその銘柄を借りたい、というニーズが出て物が足りない、という状態になると、個別の証券会社さん単体だけでなく、複数の証券会社さんの間を資金や貸し株を融通する証券金融会社さんを使っても足りなくなって、長期投資をしているような機関投資家さんから入札して借りることで不足分を補おうとするのです。追加的なコストを払わないと出来ない、というこのような時のコストを逆日歩と呼んでいます。

で、この話のポイントなのが、なぜ、ある時期にこのETFが貸し株の対象、というかいわば売りの対象になったのか、という点です。今一応確認したらその状況が解消されているようなので書いちゃいますが、当時ミクシィの売りをしたいと考えた時に制度信用取引で売りが出来なかったらしいのですが、このETFは制度信用取引での売りが出来た、ということで、

じゃあ、どうせマザーズ・コアって15銘柄しかないし、ETFを売って他の14銘柄を買ってミクシィ売りしたらいんじゃね?

というのがネットで広まってミクシィ売りをしたかった人がこぞってやった、というらしいのです。あ、今はこれをやる必要はないですからねっ。

ちなみに、これってむかーし昔、中国株をショートしたい人が現物のショートがなかなかできないことから、指数をショートして、ショートしたくない銘柄を買ってヘッジする手口と全く同じなんですよね。

また、需給の違いが価格構成の違いを生んでいる実例としてあげるならば、日本で取り扱われているETFの一覧を日本取引所グループさんがまとめてくれている のを見るとわかるように、日経225のETFは7本あります。本当にETFの意図する通りに日経平均の日次変動率に一致するように動くか、というと、こちらのページ にある通り、このデータをまとめた日付(2017年8月4日)に限っていうならば時価評価額と日次取引高のトップ2本だけが当日の日経平均の日次変動率である -0.39%に一致し、続く時価評価額と日次取引高で3位から5位までの3本が -0.34%、そして下位2本は 0.00%、すなわち変動がなかった、のです。とすると、時価総額が大きいと取引高も増えて、対象となる資産との間での価格変動という意味での相関性が高くなり時価総額が小さいと取引高も小さくなり、価格との相関性が低くなる、ということが予想できます。そして、ETFの方が日経よりパフォーマンスが費用分だけ当然に低くなるはず、なのですが、実際のところはETFのファンドとしての費用の要素との間に相関がなさそうです。

最後にトドメを刺すならば、同じく上場している企業の株式、これって、会社の企業価値とも言える純資産総額と会社の株式にその時の一株あたりの売買価格をかけた、いわゆる時価総額との間では、通常純資産総額が小さくて時価総額が大きい、のです。というのも、株を買う時ってその会社の将来性をみて買うのであって、その会社の財務諸表の費用の部分が高い安いでは取引価格を云々することはほぼないでしょう。また、もし純資産総額が時価総額より高い場合、それは株を買い込んで会社を解散させた方がお得、という意味ですので、通常は起こり得ない、とされている状態(PBRが1未満、ってやつですね。実際には結構ありますが。。。)なのです。

で、まぁ、余談で思いっきり横道に入ったように見えますよね。でも実はこれらが、ETFの需給の根本的な問題を提示していますし、前述のファンドとしての管理報酬等が実際に私たちのような普通の投資家ならば看破でき、また、看破できない唯一の市場参加者がいるけれども実はその唯一の市場参加者すらきにする必要はなく、そして、実はその先の驚くだろうあまり知られていない事実、すなわち、ファンドの本来の運用とファンドの取得/売却との関連性のなさやETFで行われているオペレーションの裏側、へと続くいい入り口の話なのです。

それを考えるために、そもそもETFとはどのように作られているのか、理解しておく必要があります。

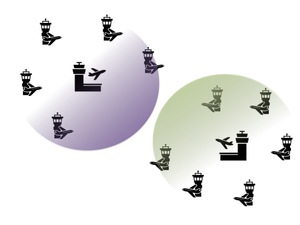

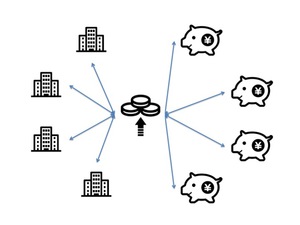

ETFの仕組みとは 絵を描くのが面倒なので、チャートは投信協会さんのETFの解説の真ん中にあるもの を見ていただければと思うのですが、投信会社さんと信託銀行さんとでETFを設定するのですが、当初は空っぽです。そこに、このETFを始めるに当たって事前に商品を設定・維持することに同意した指定参加者、と呼ばれる証券会社さんがETFの裏付け資産となる証券ポートフォリオを投信会社さんを通じて信託銀行に預け、その同額のETFの持分となる受益権を指定参加者に交付することで、初めてETFが指定参加者から売り出されるのです。

ということは、この指定参加者が当初証券ポートフォリオと交換で手に入れたETFの持分だけ世の中に出回る、ということです。

では問題なのは、もしそのETFの人気が出て、もっと欲しいと取り合いになった場合流通量を増やすことで追加で発行できるのでしょうか?もちろん可能です。指定参加者が増やしたい分だけ証券ポートフォリオをETFに交付してその受益権を手に入れれば良いのです。そして、先ほどの東証マザーズ・コア20ETFのように、(売り目的とはいえ)需要に見合っただけの証券が発行されていないと、ETFの取り合いになり、逆日歩のような品不足に起因する問題が発生するのです。

逆に、ETFの裏付けとなる資産を抱えている信託銀行と投信会社は、といえば、極端な話、日経225ETFであれば、アロケーション比率はそうそう変わることもないですので、追加発行しない限りは特段何もしないでよく、時折発生する銘柄入れ替えに対応していくことでいいのです(株式分割/併合と思ったのですが、持っている限りは勝手に発生するだけなので影響がない、はずです。多分。)

これがTOPIXのように時価総額加重平均ということであるとリバランスが必要になるのでシステマティックにできるものの、個人ではやりたくないですよね。

ただ、ここでもう一言付け加えるならば、もし文字通り、ファンドとしてのETFの受益証券を発行させるための作業が株式などの有価証券の譲渡でのみで行われるならば、このファンド、運用会社や受託者に対する報酬を払う現金を持ち合わせておらず、保有する有価証券からの分配金や利金だけが報酬を払うための現金を得るための手段、にしかならない、のです。この問題を解決しつつ、ファンドの裏側で何が起きているのかを解説するのはちょっとだけ後に回したいと思います。

もし日経225を自分のポートフォリオとして作るなら ここで、ちょっとETFとのコストの比較ということで実際に自分で日経225のポートフォリオを作るならば何をどれだけ買わねばならないか、というのを計算して見ました。

実際に計算したのは2017年7月14日、とまだ東芝が東証二部に移動していない、10年後には伝説的と呼ばれるだろうポートフォリオ(笑)でやっています。

このリンク先にその実際の計算のスプレッドシートがある のでご覧いただければと思いますが(とはいえ、自分の思考パターンを丸裸にしているのがいやーん、って感じですが。。。)実際のところ

まず、225銘柄のそれぞれの株価を50円額面に割り戻して株価を計算(H列) その合計額に株式分割の影響を入れることで。。。日経平均が計算できる(セルH3)。(出来なかったら、計算間違いしているので見直す。) 続いて、それぞれの株の最低取引サイズの最小公倍数になるロットをそれぞれ見つける(I/J列)。 ポートフォリオの構築時のコストって? その結果。。。最低の元手として5.3億円くらいないと作れないことになっているようです。

これに比べると、仮に5.3億の日経平均ETFを買えば、手数料は973円(と消費税の77円)だけ、ですので、ひとまとまりになっているのはお買い得、と思えてきます。

さらに、日経225先物 をするならば、1取引単位あたりが指数の1,000倍の想定元本になることから、今なら2,000万円程度。とすると、前述と同じくらいのポジションを作ろうとすると、27枚を買い立てることになるので、取引手数料も300.24円(8%の消費税込みの金額) x 27 = 8,106円。先物という性質上ポジションは最長3ヶ月まで、ではあるものの、1枚あたりの証拠金が60万円、ということで、今回の場合でも1,620万円で足りる、のです。

なお、投資を終了させる時のコストもそれぞれ同等、と考えてもいいでしょう。

では維持コストってどう? さて、設立コストは見事に200倍近くの差が実額で出てしまいましたが、維持コストはどうでしょう。もし楽天証券さんだと株の現物なら 0円。さすがです。

先物ですと、四半期ごとの限月越えの時に 8,106 x 2 = 16,212円の取引手数料を払って同じポジションを構築し直すことになります。ですので、年間でも 64,848円。

それに対して ETFは、といえば、前述の日本で取り扱われているETFの一覧を日本取引所グループさんがまとめてくれている のでそれを参照するならば、日経225のETFの期中コストは年率で、下はiShares の 0.13%、上は日興アセットさんの0.225%(と思ったら三菱さんがあれこれ合わせて0.40%だった。。。)。話の都合上、年平均の残高が5.2億円のポートフォリオに対しては、下は676,000円、上は1,170,000円。

おっと、いきなりここでコスト競争の順位が入れ替わりました。さすがに5億もあると0.13%ですら年間100万円の維持コストの世界に近づいてしまうのですね。(まぁ、ファンドを企画運営する側からすれば、それだけでも出てもらわないと人件費が出ないよ、と思いますが。。。)

で、念のため詳細を見るべきだろうと思い、iShares の簡単な方の目論見書 を見てみたのですが、費用については、0.13%に消費税が上乗せされるので実質 0.1404%になるのですが、それ以上にあまりマネー系雑誌とかが取り上げない不都合な真実が一つ。

上場に係る費用、対象指数の商標の使用料について、 ファンドの純資産総額の0.0432%(税抜0.04 %)を上限として、毎計算期末または信託終了のとき、 ファンドから支払うことができます。 ファンドの諸経費、売買委託手数料等について、その 都度もしくは毎計算期末または信託終了のとき、ファ ンドから支払われます。

まぁ、ファンドですからこういうコストは発生しますよ。確かに。でも。。。

また、株式の貸付を行った場合はその都度、信託財産 の収益となる品貸料の2分の1相当額以内が報酬とし てファンドから運用の委託先等に支払われます。

って、これ。ちょっと待って。ETFが貸し株をやった時にはその収益の半分を運用者が取るってこと?もう一ついうならば、貸し株やったらポートフォリオ的にはその分だけキャッシュ比率が上がるからポートフォリオ的には指数への連動率がわずかにとはいえ下がるじゃない。

まぁ、後者については運営費用を捻出する、という観点ではある意味正しいとはいえます。というのも、考えてみたら前述の問題提起の通り、設定時に株のポートフォリオだけを渡されて運用を開始するのですから、関係各社に対して支払うべきキャッシュがどこにも存在しないのです。そうなると、運営上はどこかでポートフォリオの一部を売って現金化する必要があるのです。それを避ける、という意味では貸し株をやって現金収入を得るのはいいでしょう。問題は前者の取り分の問題です。

自分の資産を使っているわけでなく、投資家からの買い戻し依頼に備えて株を保有しなければいけないことがほぼない商品ですから事実上全て貸し株に出したっていいくらいでしょう。しかし、そこから得られる報酬の半分を最大で運用会社が受け取れるって。。。

ちなみに、明確に上限として半分とるぞ、と宣言しているのはiShares だけでなく大和、日興、AM One、三井住友、もでした。野村と三菱は宣言してませんのでどうなのか不明ですが、とはいえ、ここでも横並び。。。

さて、その品貸し料ですが楽天証券さんで 1.1%払うのですから卸には0.8%程度を踏んでみても、手元に残るのは 0.4%。運営費用の分程度は現金化できそうですね。言い換えれば費用支払いのためだけに株式ポートフォリオの一部を売却して現金化する必要がない、ということですね。

他方、もし自分でポートフォリオを構築したら、それを全部貸し株に回せばそれだけ品貸し料を得られますから丸々儲かりそうですね。(もちろん、先物では貸し株はできません。)

間接費用とはいえコスト比較をまとめるならば そう考えると、もし5.3億ほど日経225に連動する資産に投資するならば、ETFよりも現物で持った方が入口と出口のコストが掛かるように見えますが、期間中はコストフリーで運用できるし、ETFで発生しえる対象資産との連動率の不一致という市場リスクがない分だけ、より純粋な指数投資が出来るといえます(ただし、終値で全ポジションが売却できれば、という流動性リスクの問題は当然残りますけどね)。

さらに言えば、先物ならばより投資元本の持ち出しも小さく、費用も抑えてできますから、実際、デイトレーダーたちが取引量とレバレッジを求めて先物に主戦場を移している、と言われてもこれを見ると納得してしまいます。

もちろん、普通に5.3億程度(!)の投資を個人でするはずはなく、だからこその、ETFの特徴の一つである指数の小口化、と考えるならば小口化する分だけのコスト負担をファンドの裏側で間接的にしているけど、そもそもETFで発生しえる対象資産との連動率の不一致という市場リスクがあるからこそ、前述に話が戻るものの、ファンドとしての費用負担自体を無視できえる、とも言えるのです。

そう考えるとETFの提供会社って運用に責任は負わないし(指数設定だけですからね)、ファンドから徴収できる費用は投資家サイドの運用結果に影響しないからプレッシャーはないし、である意味お得、なのかもしれません。あーあ、そういうビジネスを立ち上げればよかった。。。

唯一、ファンドとしてのETFの管理報酬を気にするべき関係者:指定参加者 ここでもう一つの事実に目を向ける必要があります。

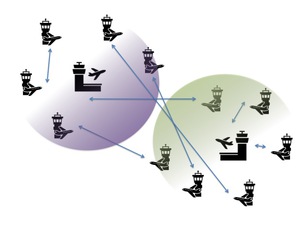

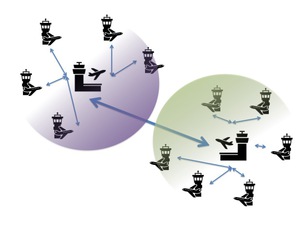

ETFの持分の発行メカニズムを考えると、もし万が一発行持分数が多すぎるということならば、マーケットメイカーである指定参加者が、自分の保有するETFを発行体である信託に返して、その裏付けである有価証券、例えば日経225ならばその株式バスケットを受け取ることで、ETFの世の中に出回っている発行数を調整することが可能になるのです。

ということは、ETFの持分を唯一ファンドというかETFである投資信託に償還請求できるのが指定参加者なのです。ということは、この人たちは通常のファンドの投資家と同じ経済性を負っていることになります。言い換えると、ETFの保有する資産の時価評価額を引き出すことになりますし、この指定参加者には、ETFの持分の評価として、取引市場での時価とETFの純資産額の二つを参照できる立場にある、ということでもあるのです。

とすると、実はマーケットメイカーをする指定参加者が指数とETFの実勢価格との間の裁定取引を行う機会を持っていることがわかります。どう言うことか、といえば

もしETFが参照指数より安値で取引されている(ディスカウントの)時、マーケットメイクということでそのETFを買い漁っては発行体に償還依頼をすれば時価を構成している証券バスケットを手に入れて売却すれば利益が出る。 もしETFが参照資産より高値で取引されている(プレミアムの)時、証券バスケットを時価で買い集めてETFに譲渡することでETFの持分を手に入れ、それをETFの時価で売ればプレミアム分だけ儲かる。 のです。まぁ、マーケットメイカーをするということは価格のリスクを吸収して流動性を供給する仕事である以上、価格リスクのヘッジが出来なければ困りますので、その意味での出口としてETFの持分の増加/償還ができるようになっている、と言われれば、ああそうか、と納得しそうですよね。

となると、リスク管理上、ETFの純資産額が出来るだけ保有資産である参照指数を構成する証券ポートフォリオに近づいてほしいですし、そのためにはファンドの管理報酬が出来るだけ低いことが好ましいのです。

ですが、思い出してください。

ETFはその費用を捻出するために貸し株をして、その貸し株料の半分を運用者が持っていくものの残りがファンドにあるのでそれを管理報酬として充当している、ということを。とすると、少なくとも前述のケーススタディである日経225ETFについては貸し株で得られる(運用会社への報酬支払い後の)現金で管理報酬を賄うため、純資産額は株式ポートフォリオの評価額を下回ることがないのです(貸し株料が下がったら話は変わりますが。。。)。

としたら、指定参加者は管理報酬の影響を気にせず安心してETFの持分が手元に増えたら株式を引っ張り出す選択肢を取ることが出来るのです。

ETFの流動性問題 – マーケットメイカーが頑張ればいいだけなの? さて、ETFの世界では、どうも参加者がリテール投資家を含めてだいぶ増えたそうで、投資家が増えるとどうしても投資したいときに出来ないのはおかしい、的な論調が出てきて(これもおかしな話ですよね。アセットオーナーだから、自らが投資したいときに投資できて、投資を終了したいときに適正な価格と言われるもので出られなければいけない、という主張な訳ですが、市場参加者はみんな等しく価格リスクや今回問題になる流動性リスクなどを加味した上で自己の裁量にて投資することで利益追及をすることが基本にあるわけですから、例えばリーマンショックの時のように上場株式ですら取引が成立しないから流動性が枯渇した、という状況にあってですら、契約書にあるから(実際、契約書にはそういう突発的事態等の場合に備えてNAVの算出停止や投資持分の売買停止などの流動性の停止で投資家間の公平性を担保するのが通常ですので、契約書に既にあるのですが。。)通常通りに資金化できないのはおかしい、と無茶をいうことはできない、はずなのです。)、まぁ、とても日本的になんとかします、という話が、とあるETFの関係者が一同に会したフォーラムで議論されたそうだとか。

流動性ねぇ。。。前述の逆日歩の話、あれも流動性の枯渇に近い状態の結果、なのですが、その理由はそもそもの発行数が少なかったから、でした。ということで、では発行数を増やすべくマーケットメイカーである指定参加者が証券バスケットを闇雲にETFの受託者に突っ込んで持分を発行させたとしても、実際に指定参加者に割り当てられたETFの持分を買う人がいないとずっと指定参加者が市場リスクを孕んだまま保有し続けることになります。ですので、ETFの市場に出回る量は通常の(言い換えると突発的な需要の増加などは考慮しない)需要と供給に見合う程度になるのです。

例えば、日経225のETFの場合、ETFの市場時価総額は7本で10.8兆円ですが、日経225の採用銘柄合計の市場時価総額は352.9兆円(2017/8/15現在)ですので、いくらETFの人気が出てきたからといっても、まだ市場の3%程度でしかない、のです。(更にいえば、もし日銀のETF購入オペの対象に日経225 ETFが入っているので、実際に市場で流動しているETFはそれ以下、ということです。)そして、特に市場時価総額の下の方は価格変動について原資産の変動との乖離が大きい、のは同じ日経225連動ETFとはいえ、売買の成立数が比較的少ないから、なのです。こればかりはマーケットメイカーでなんとかなる話ではないのは直感的に理解できるところでしょう。言い換えれば、マーケットメイカーが、売ったり買ったりする相手がそもそもいないから成立しない、のですから、もはやマーケットメイカーの努力の外、なのです。

とすると、上場株でも大型株ならば流動性が高いのでデイトレに向いているけど、中小型株だと市場での取引数が少ないこともあり、長期保有でのキャピタルゲイン狙い、というストーリーがETFでも当てはまりそうですね。

では、マーケットメイカーでなんとかならない問題ならばどうしたらいいか。ETFへの市場参加者が増える、しかなさそうです。参加者が増えれば増えるほど取引件数が増えるわけですので、流動性が増えていく、のです。とはいえ、2008年の信用危機の時には参加者が売りにのみ集まって取引件数が積み上がらなかった、のですから、買い一辺倒、売り一辺倒ではなく、常に投機的な目的であれ、ショートする人をも含めてバランスよく市場参加者がい続けることが最良なのかもしれません。

その意味ではヘッジファンドなどに代表される売りから入る人、というのは株をもち続けて株主として会社と対話して価値を創造するという最近のスチュワードシップ・コードから見ると真逆の社会悪くらいの扱いになってい(て、その結果として、GPIFとか、東京都のEmerging Manager Program あたりでも絶対に取り上げない戦略とされてい)ますが、安定した売り手がいることが市場流動性という観点からは不可欠、な訳ですから、そんなに目の敵にする必要もないとおものですけどね。個人的には。

で、ETF投資ってアクティブ!ってまじか? やっと書きたい最後のネタにたどり着きました。

それを聞いた時、正直言っている意味がわかりませんでした(ああ、今時の表現だ)。まぁ、言わんとしていることはこうなのでしょう。ポートフォリオの中のETFバスケットの銘柄を入れ替えて行けば動的にアセットアロケーションを変えることが可能になるから、

実際、ETFの銘柄入れ替えってやってることってグローバルマクロの中でもトレンドフォローやシグナルベースでのダイナミックアロケーションに代表されるようなロジックベースでのポジション変更を行うマネージドフューチャーズでも、昔のソロスファンドがそうだったような、ディレクショナル戦略でも、どちらでも出来てしまいます よね。いずれにせよ、そこで何がアクティブか、といえばポートフォリオ管理がアクティブであって、ここのETFはその作りはパッシブそのものなのです。

なので、前述の表現って誤った誇張表現でしかないよね、としか思えないのが個人的感想です。

とはいうものの、確かに安価で手頃な取引サイズの商品ですから簡単にETFの銘柄組み替えでアセットアロケーションを変えてポートフォリオの性質をガラリと変えることが可能ですから、そりゃ

世界の富裕層の投資をあなたにも

とか言っちゃうのでしょうね。それごとに証券会社の取り分たる取引コストが発生するんですけどね。。。

一応まとめるか とはいえ、これだけ安価で普通の人にとって投資可能な取引サイズで世界各国の指数への投資機会を提供したり、現地に直接投資できないものへのアクセスを提供するETFは、確かに便利なツールだと思います。今回その基本的なところは実際の手計算で示せたのはよかったかな、とは思っています。

他方で、ツールが目的化しかねない怖さもあるのは、その投資手法によってはアクティブでもパッシブでも資産運用が可能になる手軽さと、そこを煽りやすいキャッチーな商品性にあるようにも改めて思いました。

ということで、投資は計画的に、かつ自分の投資戦略を守りながら、ですね。

昔は投資信託(ミューチュアル・ファンド)ではないもの全般をヘッジファンドと呼んでいたこともあって、オルタナ投資といえばヘッジファンドを意図するものと解されていた時期もあったなぁ、とふと思い出しました。というのも、私がヘッジファンドに片足を突っ込み始めた頃に読んだ解説書にこうあったのです。

昔は投資信託(ミューチュアル・ファンド)ではないもの全般をヘッジファンドと呼んでいたこともあって、オルタナ投資といえばヘッジファンドを意図するものと解されていた時期もあったなぁ、とふと思い出しました。というのも、私がヘッジファンドに片足を突っ込み始めた頃に読んだ解説書にこうあったのです。

橘玲という作家さんがいて、オフショア投資とかマネロンだとかそういうのをあれこれ勉強して書いている方がいます。私も一時期読んでいた時期もありましたが、自分でそこに書かれたことをやってみたりしているうちに読むこともなくなった、のですが、その彼の本の一つ、たしか

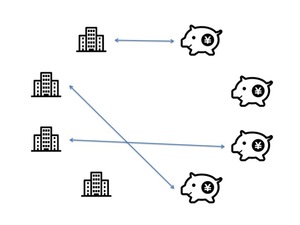

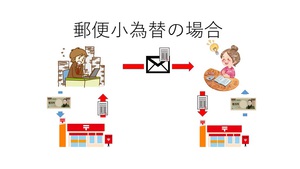

橘玲という作家さんがいて、オフショア投資とかマネロンだとかそういうのをあれこれ勉強して書いている方がいます。私も一時期読んでいた時期もありましたが、自分でそこに書かれたことをやってみたりしているうちに読むこともなくなった、のですが、その彼の本の一つ、たしか この図のように、郵便小為替を郵便局で買って、相手に郵送すると、相手が郵便局に小為替を持ち込むと郵便局が小為替にある金額を渡してくれる、というものです。ある意味、郵便局が小為替の裏付けとなる資金を預かって(郵便局の全国に広がるネットワークによって)どこに持ち込んでも預かった資金を引き渡す約束をしているのが小為替、と理解することが出来ます。

この図のように、郵便小為替を郵便局で買って、相手に郵送すると、相手が郵便局に小為替を持ち込むと郵便局が小為替にある金額を渡してくれる、というものです。ある意味、郵便局が小為替の裏付けとなる資金を預かって(郵便局の全国に広がるネットワークによって)どこに持ち込んでも預かった資金を引き渡す約束をしているのが小為替、と理解することが出来ます。 まず、同じA銀行で同じX支店に口座を持っている二人が送金する場合、絵的にはこんな感じ。支店さんの事務 – Aさんの残高を減らしてBさんの口座を増やす – ことで送金手続き完了。そうなのです。銀行内では残高を付け替えるだけなので銀行としては預金総額では一緒であり将来の支払い債務総額(=口座残高の合計額)では一緒、という話なのです。だから口座の付け替えだけの手間なので手数料が表を見ると一番安いのです(笑)

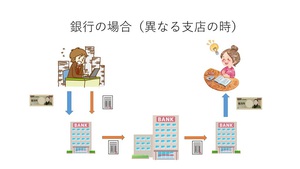

まず、同じA銀行で同じX支店に口座を持っている二人が送金する場合、絵的にはこんな感じ。支店さんの事務 – Aさんの残高を減らしてBさんの口座を増やす – ことで送金手続き完了。そうなのです。銀行内では残高を付け替えるだけなので銀行としては預金総額では一緒であり将来の支払い債務総額(=口座残高の合計額)では一緒、という話なのです。だから口座の付け替えだけの手間なので手数料が表を見ると一番安いのです(笑) 続いて、同じA銀行だけど別の支店に口座を持っている場合。絵を見ると、AさんのX支店と BさんのY支店の間に本店が挟まっています。なぜでしょう。幾つか複雑な理由が存在します。

続いて、同じA銀行だけど別の支店に口座を持っている場合。絵を見ると、AさんのX支店と BさんのY支店の間に本店が挟まっています。なぜでしょう。幾つか複雑な理由が存在します。 ということで、次に銀行間を跨いで送金がされる、一般的な送金のメカニズムを見てましょう。絵を見ると分かりますが、銀行の本支店が二組あって、それに挟まれるようにあるのが日本銀行、そして矢印で円を描いているのが送金データのやり取りをする、

ということで、次に銀行間を跨いで送金がされる、一般的な送金のメカニズムを見てましょう。絵を見ると分かりますが、銀行の本支店が二組あって、それに挟まれるようにあるのが日本銀行、そして矢印で円を描いているのが送金データのやり取りをする、 さて、今までの話は、実は日本に住んでいる人の間の銀行口座間の円の資金の送金方法についてでした。と、なぜこんなに回りくどく言っているか、というと、実はいわゆる普通の私たちのように日本に住む人の銀行口座から(例えば

さて、今までの話は、実は日本に住んでいる人の間の銀行口座間の円の資金の送金方法についてでした。と、なぜこんなに回りくどく言っているか、というと、実はいわゆる普通の私たちのように日本に住む人の銀行口座から(例えば では、これが米ドル送金ならばどうなるの?という疑問があると思いますが、基本は一緒です。例えば日本の某SMBC信託銀行の某大手町支店にある米ドル預金から某ジャージー島の某HSBCの自分の口座に送金したい、と某私が思うと、SMBC信託銀行の米ドルでのコルレスバンクであるCitibank N.A. New York に対してSWIFTで送金先のコルレスバンクであるHSBC USA に送金することを指示し、Citibank N.A. New York はそのSMBC信託銀行の口座を減額してCHIPS、もしくは FedWire と呼ばれる米国内の銀行間の送金ネットワークを通じてHSBC USA に送金を実行します。

では、これが米ドル送金ならばどうなるの?という疑問があると思いますが、基本は一緒です。例えば日本の某SMBC信託銀行の某大手町支店にある米ドル預金から某ジャージー島の某HSBCの自分の口座に送金したい、と某私が思うと、SMBC信託銀行の米ドルでのコルレスバンクであるCitibank N.A. New York に対してSWIFTで送金先のコルレスバンクであるHSBC USA に送金することを指示し、Citibank N.A. New York はそのSMBC信託銀行の口座を減額してCHIPS、もしくは FedWire と呼ばれる米国内の銀行間の送金ネットワークを通じてHSBC USA に送金を実行します。 ベリーズには国際的な銀行が存在しないので、現地にあるプライベートバンクに銀行口座を作ることになります。このプライベートバンク(例えば、

ベリーズには国際的な銀行が存在しないので、現地にあるプライベートバンクに銀行口座を作ることになります。このプライベートバンク(例えば、