前回の

保険商品の分析、読んでいただけたでしょうか。あれ、結構細かいので最後まで読むのが疲れたかと思いますが、他方で面白い結果も出て来て個人的にはやってよかったかな、と自己満足しています。 で、同じことを他の商品でもやろう、と思った時に、実はきっちりやりたかった投資商品があるんです。それは不動産投資。それにはこんな理由があるのです。。。

「新築マンション投資を勧められたのだけど。。。」

それはとある日のことでした。facebook メッセンジャーに古くからの友人からのそんな一言が届いたのです。もううん十年の知り合いでもあり、このところ年に一度か二度は顔をあわせる家族ぐるみのお付き合いをさせていただいていたので、ある程度の財政的なイメージを作りつつ、この個人的には絶対に手を出したくない投資商品についてセールスマンに熱く語られた熱をそのまま伝えてくる言葉の羅列を見ながら、どんなアドバイスをすべきなのか、頭を抱えたのでした。 最終的なアドバイスについては、このエクセサイズをした後でも変わらないと思うので最後にご紹介するとして、まずは前回の保険商品と同じく、これが投資商品である、という資金の動きについて追いかけていきたいと思います。

不動産って投資なの?

この「投資商品」の分析を始める前に、もしかしたら、不動産を購入し、住み、売却して転居する、という「自家用」の不動産のみが念頭にある方もいらっしゃるかもしれませんが、不動産を購入・保有・売却するのは前述の自分使い用の「自家用」と、賃貸で暮らしている人ならば必ずお世話になる大家さんが不動産を保有して貸し出す、自家用ではない場合には「賃貸目的」の二つが大きくあると言うのがこのお話のスタートポイントになります。そして、賃貸目的は貸すことで収益を上げていくわけですので実はこれが「投資目的保有」の不動産とほぼ同義であることもすぐにわかっていただけるかと思います。

じゃあ、自家用不動産は投資じゃないの?

ちょっと余談に入りますが、自分で住むための不動産はそれ自身から当然収入を発生させることはないですので、一般に言われる不動産投資、と言う観点から見れば違う、となります。でも、個人の資産を考えた場合、自家用も自分で保有する限りはその資産の一部ですので当然に相続の対象になりますし、何よりも自分の資産の大きい部分を占める資産であることから売却して次の家を取得するときの頭金の原資にもなる、と思えば株や債券ほどの動きはないものの、その資産評価はその時々の社会環境や周辺の利便性などの状況に応じて変化すること資産であり、また、場合によっては賃貸に出せることで投資資産に変わることすらあります。そして、毎月の家賃を払わないでいい、という自分のお財布への影響もあります。そう考えると選び方一つで自分の資産に大きく影響をすることを考えると、キャッシュフローが入口と出口しかないもののその差額が損益になる以上これも広い意味で投資、と見なす事ができます。今回の話のターゲットは投資対象としての不動産の話ですので、居住用の不動産とその他目的の不動産とで税制上の取り扱いも違います。その辺りの違いについてもちょこちょこ解説できればとは思います。

商品性をまず確認

前回の保険商品と同じフォーマットで、不動産をまず資金の流れという側面でまず分析することで、投資商品性について確認してみたいと思います。 例えば、自宅の折り込み広告などで新築のマンションから中古まで、不動産の売り物の情報を目にすることは多分に皆さんあろうかと思います。その時に書いてある情報として、物件の概要、例えばどこにあるのか(駅から歩いてどれくらいの時間で着くか、という目安も含めて)、マンションなら何階建ての建物の何階にあるのか、間取りを示す図面、水道、電気、ガスと言ったライフラインがどこが供給するか、管理人さんがどこの会社で常駐なのか通いなのか、この物件はこの投函してきた不動産会社の仲介物件か、売主として売っているのか、という情報以上に一番最初に目につくのがその不動産の売値ですね。あと、気にして欲しいのが月々掛かる修繕積立金と管理費用です。これだけで少なくとも買う時にこの売値を払わないと買えないし、自分で住もうが人に貸そうがこの月々の修繕積立金と管理費用を支払わねばならない、ということが理解できると思います。 でも、実際のところどれくらい掛かるものなのでしょうか。

不動産取得時

不動産を購入するとき、物件紹介にある金額だけを相手に渡せば物件が取得できる、はずもなく、それぞれの事情で次のような費用が掛かります。

- 不動産仲介手数料 – 不動産会社さんが物件売買の仲介をしてくれた手数料を払う必要があります。金額は一般的な物件売買ならば普通に400万円を超えるので、売買価格の 3% に 60,000円を足した額(に消費税)

- 不動産登録免許税 – 不動産を取得したら、その所有権を第三者に主張するために登記所に登録してもらう必要があります。なんで登記なんてするの、と思う人もいるかもしれませんが、ざっくり言うならば民法的には自分で住んだり賃貸借で第三者に住まわせることで自分の所有権を主張することは出来ますが、これは売ってくれた相手にだけしか効果がありませんので、その他の人たちにも自分の物だと主張するためには登記をしないといけない、と思ってください。ちなみに、しなくてもいい、ことにはなっていますが、登記しないでおいて、そのままの登記情報を使って売主が他の人にも売ってその第三者が登記しちゃったら、あなたの所有権は主張できませんので、ご注意を。登記費用は、土地ならば2017年の3月末までならば売買価格、ではなく「固定資産課税台帳登録価格」の 15/1000、それ以降は 20/1000、建物は20/1000です。ですが、もし(1) 自分で住む、(2) 取得して1年以内に登記、(3) 登記簿上の床面積が50平米以上、(4) 耐火建築物なら築25年以内、それ以外は築20年以内、もしくは、築年数がそれ以上であっても新耐震基準に適合していることについて証明されたものや、既存住宅売買瑕疵保険に加入している一定のもの、については建物の登記費用のかけ目は3/1000に値下がります。ちなみに、この「固定資産課税台帳登録価格」というのは、売買価格とは関係なく、市町村(東京都なら都)が新築のタイミングで調査して、この固定資産台帳に物件ごとにいくらなのかを記帳し、3年ごとに更新されていく金額です。この金額は「固定資産税評価額」とほぼ同義ですので、以下では「固定資産税評価額」としましょう。

- 司法書士さんへの報酬 – 不動産の登記の作業をしてもらうのに報酬をお支払いするのですが。。。通常、不動産会社が手配することが多く、また事前に資料等の提供をするものの売買契約の締結の時に初めて顔合わせすることが大抵で、したがって彼らの全体の報酬が幾らかは知らされることも少ないです。しかも、経験上「言い値」ですので幅がありすぎて平均いくら、とここで書けないのが悩ましいものの、イメージとしては登録免許税と同じくらい、と思うといいかもしれません。と言って、知り合いの司法書士さんがいる人ってそうそういないですからねぇ。

- 印紙税 – 不動産の売買契約書には印紙を貼らねばいけません。登記完了したところで確認するための登記簿謄本をもらうためにも印紙が必要です。登記簿謄本は480円から500円、と決まっています(って、今実例を見て書いていますが、これでも二つのパターンがあるのでどうよ、って感じですが、よくよく思い出すと、印紙費用をケチりましょう、ということで、売買契約書を1通だけ作って、登記に必要な飼い主が保有する形でどうです、と提案されたから、2通作ってそれぞれが負担するパターンとの二パターンなんだ、と別件で思い出しました。粗忽の使者

みたい。。。)が自分の登記完了を確認するだけでなく購入時に登記申請するための調査目的で事前に取得するコストも負担することになります。、売買代金によって、あと締結時期によって貼らねばならない金額が変わります。例えば2018年3月31日までに締結される場合には軽減税率が適用されます。とはいえ、不動産会社によってこの解釈が違って準備しろ、もしくは買っておきました、という印紙の額が異なりますので要注意です。なお、貼り忘れている売買契約書を税務署の人に見られた場合、本来貼るべき金額の2倍を過怠税が本来貼るべき印紙に付け加えて掛かります。貼って消印をしていない場合にも、同額の印紙を追加で過怠税として追徴されますのでご注意を。え?そうそう見られないんじゃないの?いやいや住宅ローン減税とか取引の証明にとか色々な事情で見せることになるんですよ。。。

みたい。。。)が自分の登記完了を確認するだけでなく購入時に登記申請するための調査目的で事前に取得するコストも負担することになります。、売買代金によって、あと締結時期によって貼らねばならない金額が変わります。例えば2018年3月31日までに締結される場合には軽減税率が適用されます。とはいえ、不動産会社によってこの解釈が違って準備しろ、もしくは買っておきました、という印紙の額が異なりますので要注意です。なお、貼り忘れている売買契約書を税務署の人に見られた場合、本来貼るべき金額の2倍を過怠税が本来貼るべき印紙に付け加えて掛かります。貼って消印をしていない場合にも、同額の印紙を追加で過怠税として追徴されますのでご注意を。え?そうそう見られないんじゃないの?いやいや住宅ローン減税とか取引の証明にとか色々な事情で見せることになるんですよ。。。 - 固定資産税・都市計画税の日割り計算 – 下記の保有期間でも書きますが、不動産を保有すると固定資産税が、さらに都市計画地域内に不動産を保有すると都市計画税が、それぞれ掛かります。これは基本的に年に一回、基準日に保有する人に請求書が届いてその先の一年分の支払いをすることになりますので、不動産の譲渡を受けた日以降に保有することで負担すべきこれらの税金を売主さんにお支払いすることになります。固定資産税などの計算方法は、固定資産税は「固定資産税評価額」の1.4/100、都市計画税は0.3/100です。

- 管理費用と大規模修繕積立金の日割り計算 – こちらも下記の保有期間でも書きますが、ここで想定するマンション投資を考えると、日々のマンションの維持管理、例えばゴミ出しから廊下の電灯の交換やそれを毎日やってくれる管理のお姉さまの雇用費用、上水道のくみ上げのポンプのメンテ、エレベーターの遠隔監視の費用、そして10年以上ごとに行う壁面の補修まで、をマンションのオーナー全員で負担するために毎月出し合う費用があります。管理費用は年単位で管理する支出のための費用負担、大規模修繕積立金は10年以上ごとに行う「大掛かりな」補修費用を一括で出すには大変だから毎月に分割して支払うもの、と思ってください。これはマンションの管理組合の大きさ(大規模マンションならコスト負担が減りますよね)、築年数(古いと維持コストがかかりますよね)、そして財政管理方法(コンサバに運営するか、適当に普段を安くして問題が起きた時にみんなから慌てて集めるか)に依存します。まぁ、この日割り計算は通常一ヶ月分のうち決済日の来るタイミングで調整しますが、物件によっては一ヶ月前倒しで払うケースもあるので、その時にはその一か月分も丸々上乗せされます。あ、そうそう、ちなみに、管理費用と大規模修繕積立金ですが、仮に売主が滞納している場合、新しい買い主が譲渡を受けた後で滞納分を納付させられます。これはマンションの所有権に付随するもの、と考えられているからです。対照的なのが、これに性質上似ているように見えるマンションの敷地内の駐車場や駐輪場の利用料についてはマンションの所有権が移転してもこの未払い債務は売主に残るそうです。ですので、買うときには滞納がないかどうか確認する必要がありますが、通常は不動産業者さんが準備する重要事項説明書にこの辺りの滞納の状況は報告されます。

- 不動産取得税 – 今までの項目は実は売買時の決済時にやり取りされる費用等なのですが、この不動産取得税は取引が完了して大体半年から一年以内に(ということは結構忘れた頃に)郵送で納付書が送られてきて支払うことになります。どれくらいかかるか、というと、「固定資産税評価額」の4/100、と結構なお値段ですが、例えば2018年3月31日までの土地と建物の取引ですと3/100に、また宅地については2018年3月31日までの特例として 「固定資産税評価額」に当たる額を1/2に置き換えることが出来たり、新築の建物は自分で住もうが賃貸に出そうが固定資産税評価額を1,200万円減額して評価することが出来たり、新築の建物の敷地も「固定資産税評価額」に当たる額を1/2に置き換えた上で45,000円(か一定の計算による額)を減額されたり、中古建物についても、賃貸目的以外、ということは自分で住むかセカンドハウスで使おうが、前述の減額措置が(建物は1,200万円を築年数によって変えることになりますが)適用される、と計算があれこれあります。

って、あれこれありますね。株式の取引手数料くらいにしてくれればいいのに、と思っちゃいますよね。

でも、これでも、ここまでで、いわゆる即金で買えちゃう人とか、即金で買うことの出来るレベルの物件の場合です。もし恥を忍んで個人的な経験における実際の数値を挙げるならば、某地方都市のワンルーム、20平米弱、売買価格が470万円という物件に対して

- 仲介手数料:217,080円

- 印紙代:2,000円

- 登録免許税など:56,228円

- 司法書士報酬:89,000円 + 7,120円(消費税)- 8,065円(源泉徴収分)

- 固定資産税・都市計画税日割り分:24,246円(9ヶ月半分)

- 管理費用・大規模修繕積立金日割り分:16,530円(一ヶ月半分)

と、合計5,104,139円のお支払いを決済時点で行い、8,065円を別途源泉徴収税として国庫に納付し、後日 69,400円を不動産取得税として支払いました。結果、総額 5,181,604円掛かり、記載の470万円からは 481,604円上乗せがあった、と見ることが出来ます。10%強ですか。。。取引手数料関連としては保険商品の7%よりもさらに高いと見ることも出来ますが、日割り計算している固定資産税や都市計画税、管理費用や大規模修繕積立金は、性質上保有期間中の負担と見ることが出来ますので、これらを控除した440,828円が実質の取引手数料関連、と考えてもいいでしょう。それでも、10%弱、ですからね。。。 さて、都心でワンルームを考えると、こんな500万円程度ではなかなか買えません。となると、手持ちの資金を頭金にしてローンを借りて購入、というシナリオを考えることになります。この時、物件取得の性質でローンの種類も変わるのですが、その違いは金利のレベル感や物件価格に対するローン額の上限と思うと分かり易いと思います。 例えば、自家用の場合、実際に自分で住む訳ですので投機性がないので物件の100%まで貸しますよ、金利も低めに設定しますよ、ということが多いのですが、これが投資目的となるとその投資に一枚噛ませろ、ということで金利も上がりますし、他方でリスクは取りたくないのでローンの上限額は銀行が査定する物件評価額の80%、といった具合によりリスクリターン重視なものになってきます。 とはいえ、実際にローンを受けるとなると、借入時事務手数料ということで、ローン額に対して一定の割合(例えば、以下、特に意図はないもののプレスティアさんを例にすると、自家用の変動金利だと2%+消費税)とか、固定額(自家用の固定金利だと2万円+消費税、投資用だと一律15万円)とかが掛かります。また、保証人/保証会社を求められると、その事務手数料や保証料が必要になり、 また、不動産ローンは物件の資産価値に依拠する商品ですので、これを担保として取ることから、第一抵当権(もしローンが払えなくなったら、抵当権を行使してこの物件を売却してその代金の一部からローンの弁済を優先的に受けることができる権利)を設定し、物件の登記情報にも明示することを求められます。そうなると、この抵当権の登記設定が必要になるので司法書士さんにまた仕事をしてもらうことになります。そのコストは登録免許税としてローンの額の0.4%、司法書士さんへの報酬が大体6-10万円、が相場のようです。なお、登録免許税の利率については2017年3月末までの抵当権設定であれば、自家用の50平米以上の物件で登記もローン実行から一年以内に行われて、中古ならば築20年以内(耐火物件ならば25年)などの条件を満たせば0.1%に下がるのは取得時の登録免許税と同じ優遇措置のようです。

保有期間中

不動産を購入しました、の次に、不動産を持ってしまったことでかかる費用等を見ていきましょう。

- 管理費用と大規模修繕積立金 – 前述の通り、これは住んでいようがいまいが住まわせていようが空室状態であろうが、オーナーであればマンションを所有する限りは毎月負担しなければいけない費用です。そうそう、新築の時は割とこの費用等は安く設定されていることが多いのですが、実際に新築から5年くらい経つと大規模修繕工事が頭にちらつくので見積もりを取りながら試算してみると全然積立が足りなかったり、環境の変化により管理費用が足りなくなることもあります。そうなるとマンションの管理組合の理事会が主導でこの金額の見直しと増額を行うのが常なのですが、最終決定権は管理組合の総会ですので、出席するなりしなければなりません。が、たいていの場合、賃貸向けで買った人は住んでいない一方、住んでいる人の利害関係が切実ですので住む人の声が比較的大きくなりがちです。ですので、管理費用が値上がるときに自分の利益が減るからという理由で反対してはいけません。というか、そこでケチると売却する時などの資産価値が減りますので目先の利益に囚われないようにしましょうね。

- 固定資産税・都市計画税 – こちらも前述の通り、住んでいてもいなくても、人を住まわせていてもいなくても、所有権を登記している限り支払わねばならない税金です。金額は固定資産税は「固定資産税評価額」の1.4/100、都市計画税は0.3/100です。ちなみに、複数で共有している時にはその代表となる人に届くのでその人が一旦払って、残りの人からもらうなりすることになるので、相続直後とかその結果の共有状態に揉め事の種になりやすいので注意が必要です。そういえば最近、これもクレジットカードで支払えるようになったんですよね。あと、これに関する関心事、といえば、「固定資産税評価額」の根拠、ですが、国土交通省が定める土地の公的価格や家屋の時価評価額の70%程度、と言われています。かつ、この見直しは3年に一度行われます。が、どうも市区町村長が最終的な決定権を持つことからこの辺りはばらつきがあるようです。また、税率も1.4%と書いてはいるもののこれは標準税率とされているため、これまた市区町村で引き上げることも可能らしく、財政難なところはもっと高いらしいです。

- 火災保険 – 案外忘れがちなのが建物に対する火災保険への加入です。賃貸に出したら、賃借人(入居者さん、ですね。)が入るからいらないのでは、と思いがちですが、不動産の所有者は建物に対する保険をかけ、賃借人は自分の持ち込んだ家財や自分が火を出した時の賃貸人(大家さん、というかあなたの立場、ですね。)に対する損害補償をする必要があるのでそのための保険にも入ってもらいます。でも、賃借人が入るからいらないのでは?と思いがちですが、隣の家の火事からの貰い火とか不審者による放火も可能性としてはありますが、貰い火は失火責任法によって、放火は加害者不明ということで、それぞれこれらに対して入居者さんをはじめ誰にも責任と補償を求めることが出来ません。また、そもそも不動産の所有者は無過失責任を負う、と言って、例えばその建物の壁のタイルが経年劣化の結果はがれおちたところ、下を歩いていた人にぶつかって怪我をさせた、なんて時には建物のオーナーがその責任を理由がいかなるものであっても負わねばならないので、特に、一棟丸ごと持っている場合ならばその辺りの「施設賠償保険」を込みで入っておくことになります。区分所有の場合、管理組合で共用部分に対するこのような保険も入るので、自分の保有する部分は自分の責任で入る必要が出てくるのはそういう事情から来るのです。

と、ここまでが、何をしなくとも負担する費用です。もしくは、普通に買ったマンションに住むと保有することで負担する費用、とも言えますね(この場合には保険は建物と家財と両方ともカバーしましょうね)。 もし入居者が入ることになると、賃料が入ってくる訳ですが、そうなると、これに付け加えて次のキャッシュフローが発生することになります。

- 敷金・礼金・更新手数料 – 入居するタイミングや通常2年契約の賃貸借契約を継続するにあたって、入居者「様」からこのような名目で受け取ることになります。これらは土地柄によったり、その時の契約によって水準が変わりますので一概には言えないのですが、ただし、気を付けないといけないのが、敷金。これは退去時に(必要に応じて壁紙などの張替と言った清掃費を控除して)返さねばいけない「預り金」ですので、使い込んでもいいけど退去時にはちゃんと払えるようにしましょうね。とはいえ、最近では敷金を0にして入居時の費用負担を下げることで入居者を探すのも増えてきていますし、実際にそれをやったことであっという間に入居者が決まったこともあります。この場合には退去時に貰い受ける清掃費を予め提示して合意してもらうことで対応しますが、当然夜逃げとかされたら自分の負担になるので、どちらを取るかは戦略次第、と言えるでしょう。

- 仲介手数料・更新事務手数料 – 入居者を探してくれた不動産屋さんに手数料をお支払いすることになります。とはいえ、こちらは宅建業法により貸主と借主のそれぞれから上限で 0.5ヶ月分、特例を使っても総額で賃料の1ヶ月分しか不動産屋さんは取れませんので、そうそう見越して更新手数料を賃料の1ヶ月等の慣習に合わせておくのがいいのかもしれません。

- 退去後のクリーニング費用 – ということで、もし更新してもらえずに退去された場合には次の入居者を迎えるために綺麗にする必要があります。壁紙を張り替える、床などの清掃、必要に応じて備品の入れ替え、果てはリフォームまで、物と今後の賃貸するときの戦略に応じてお金の掛け方は変わってきます。が、上記の通り、退去する人から取れるのは貸したときの状態に戻す程度の費用だけ、です。

- 賃料 – やっと、不動産投資の目的である賃料が入ってきます。おめでとうございます。でも、結構あるのが2か月目の支払いを忘れられてしまうことです。最初の月は敷金や礼金などの決済の時に合わせて預かるのでいいのですが、2か月目については結構忘れる方が多いです。ですので、入ってませんよ、と連絡を付ける必要があります。このような賃料入金の管理がある意味この投資の肝と言ってもいいでしょう。しかも、もしそれでも払ってもらえない場合、入居の時に提示された連帯保証人に連絡したり、保証会社に入って貰った場合にはその保証会社に連絡をして、入金を確保しつつ、今後のお付き合いの仕方を考える、という不幸な展開にもなりえますので案外きめ細やかに見ていないといけないでしょう。

- 備品などの補修 – 長年住んでいると、ガス給湯器が壊れてみたり、洗面台やバスタブが水漏れを起こす、据え付けのエアコンが壊れる、といったトラブルが生じて入居者から大家さんであるあなたに「なんとかしてー」と連絡が入ることもあるでしょう。このあたりの物件の付帯物はオーナーのあなたの物ですのであなたの責任で修理して入居者「様」に使ってもらえるようにしないと入居者「様」の生活に支障が出てしまいます。使ってもらって賃料を頂けるわけですから。となると、部屋に立ち入る訳にはいかないものの、知り合いで物件のそばにいる専門の業者さんに連絡をして現場に行ってもらい、入居者「様」の立会いのもと調べてもらって修理してもらって、その請求書を送ってもらって支払う、ことになります。でも、遠隔地の物件を持っている場合、近くに知り合いの修理屋さんなんていないし、どうしましょう。。。

- 管理業務委託手数料 – ということで、賃料の回収から物件まわりのトラブル、入居者からの賃貸借に関するクレームなどを一義的に受け止めて対応してもらえる管理業務を、不動産を取得するときにお付き合いした不動産会社さんなどが提供してくれるケースが多いです。相場的には賃料の5%程度、と言われています。当然手取りが減りますが、任せておけば対応してくれますので副業的に投資するときや遠隔地でどうしようもない時にはお願いするに限ります。

- ローンの元利金 – もしローンを借りているならば、その金利相当分と元本の一部を(通常は)毎月支払うことになります。プレスティアさんを例にとると、その商品説明書を見ると月々の返済が基本元利均等払いになっています。ですので、毎月一定額を返済にあてることになりますが、毎月元本が少しずつですが減少していくので毎月の利息相当額が減少していくことになります。

- (団体信用)生命保険 – ローンを借りていると自然と入らされる保険なので、ここに入れるべきか悩ましいものの、もしもローン返済中にあなたの身に何かが起きたら返済能力がなくなるので、その担保ということで居住用であれ投資用であれローン元本相当額の保険金の降りる生命保険に入ることになります。ローンの貸し手である金融機関等がローンの利用者についてまとめて加入することから、通常より割安になっている一方で、年末調整や確定申告の時の生命保険控除の対象にはなりません。居住用の一番メジャーなローンである35年間固定金利のフラット35の場合、年に一度保険料を支払うのですが、民間金融機関のローンの場合は金利負担に含まれているので自分から別途払うことはありません。

以上が不動産を運用することで発生する一般的なキャッシュフローの全容ですが、保険商品や債券などと異なり結構あれこれあって面倒ですよね。しかも、頻度の低いもの(年に一回とか火災保険などは長期契約したら5年に1回)や偶発性の高い(居室内の備品の修理費用や、上記では取り上げていませんが、火災事故等が起きた時に支払われる火災保険からの保険金)ものもありますので、債券の利金のように半年ごとに確実にいくらになる、という目算が作りづらい部分があるもののキャッシュフロー的には

[家賃収入] – [事務管理手数料] – [管理費用並びに大規模修繕積立金] – [ローン元利金支払い]

が毎月起こるキャッシュフローで、通常ならばこの引き算の結果は黒字になる、はずですし、それを目指して投資をしているはず、なのですが。。。 さて、一つすっかり忘れていたキャッシュフローの項目がありました。年次で発生する、所得税への影響です。日本に住んでいると1月から12月までの間の収入については全て所得税の対象となり、この不動産投資もそのご多聞に漏れることはありません。 ここで、話を単純化するために多分読まれているあなたがそうであるように、会社に勤めてお給料を毎月もらっている人が不動産投資を行なった場合、ということでこの所得税への影響を考えてみます。前述の月々の収入

[家賃収入] – [事務管理手数料] – [管理費用並びに大規模修繕積立金] – [ローン元利金支払い]

を軸に、その他の年次で掛ける火災保険の費用や備品等の修繕にかかった費用、固定資産税や都市計画税を追加の費用として差し引くと。。。年間の収益、のように見えますが、実は二つほど修正しなければならないものがあります。

一つは、ローンの支払総額から、元本返済部分を差し引く必要があります。というのも、元本返済ですから利息のような経費の類のものではないからなのはわかりますよね。

もう一つは、不動産の建物の部分に対する減価償却を経費として追加することです。どういうことか、というと、不動産は大きく分けると土地と建物に分けることができますが、土地は使っても消費することはありません(ので、不動産の売買の時、もし相手が不動産会社だとしても土地相当額に消費税は掛かりません。)が、建物は長い時間使い続けていけば経年劣化や摩耗などしますので、ある一定の期間で使えなくなると考えると、これは長期にわたって継続的に消費されるとして費用として計上していいよ、というルールになっています。

ちなみに、減価償却の計算は、一般的な鉄筋コンクリート造りのマンションの場合、新築ならば耐用年数が47年、と決められていて、また、定額法と言ってこの47年をかけて、均等に償却して行くことが求められていますので、この47年に対応する税務署の定める償却率である、0.022(=2.2%)を建物の取得価格にかけた額を毎年減価償却として計上することになります。もし中古マンションならば、竣工から取得時までの期間を年単位に切り上げて、0.8を掛けたものを47年から差し引いた年数を、中古マンションの耐用年数、と定められています。例えば10年落ちで買った場合、 47 – (10 x 0.8) = 47 – 8 = 39 年です。この場合の償却率は 0.026 (2.6%) となります。

なお、耐用年数を経過したものについては耐用年数 x 0.2 年と決まっているので、通常の鉄筋コンクリートの投資ならば 47年超の築年数の物件を取得すると一律9年 (端数切り捨て)になります。

となると、税金の計算上はローンの毎年変動する元本返済額ではなく、毎年一定額で計上される建物の減価償却額を、建物への投資相当額に対して収益の一部として回収していると見ることができます。もしローンを借りていなければその回収したキャッシュは手元に置いておけますので、次の投資に使ったり、別の使い道に廻せますが、ローンを借りていれば額は違えどその元本返済に流れている、というわけです。 とすると、ローンを借りた最初の数年は元利均等返済の性質上、利息部分が大きいため元本充当も大した額になりませんから、結果として費用の総額が賃料収入総額より大きくなる可能性がでてきます。そうなると税金上は赤字になります。不動産所得はもし赤字が出るとその分を給与所得から控除することが出来る、というルールがあるため、不動産投資をすると節税になりますよ、という触れ込みで不動産会社やマンション・デベさんが一生懸命売り込みがやってくる、のです。

でもちょっと不思議ですよね。キャッシュフローはそこそこに生み出されているのに、税務上は減価償却がその一部を圧縮してくれる、というのですから。 因みにどれだけの影響があったかと言えば、こんなあからさまな累進課税のトリックを使った例を見ると分かりやすいでしょう。

もし給与所得が750万円、不動産所得が100万円の赤字だったとしたら、その他の控除も面倒なので基礎控除の38万円だけと仮定すると不動産所得の赤字があると課税所得は562万円となります。不動産所得のない750万円の時は課税所得が712万円ですので税金はざっくり

712 x 0.23 – 63.6 = 100.16万円

であるのに対して、不動産所得のある 650万円の時は、課税所得が 612万円ですので税金が

612 x 0.2 – 42.75 = 79.65万円

になるので 20.51万円節税出来た!というのが彼らの主張なのです。

まぁ、今回の例は、いろいろと派手に仕込んだ裏がありまして、その大きいものとして、課税所得が 695万円を超えると税率が 23%に対して下回ると 20% と 3%のメリットも受けるような計算になっています。

とはいうものの、赤字があるので納税負担出来る能力も下がっている、ことになっている訳ですがこの説税額を得るために、100万円の赤字を出そうとすると、個人的な経験上、通常のワンルーム投資を考えると管理費用と大規模修繕積立金が月にかかっても15,000円くらいと思えば、年間でも 18万円。固都税・都市計画税もかかっても3万程度と思えば、基本的な維持費だけでは100万円も行くことはなく、と言って、1000万円のローンを受けて投資したところで、今の金利水準では2.5%程度でしょうから 年間25万円程度の金利支払い、では合わせても 50万円には満たず、取得の際の諸々の手数料がかかる初年度を除くと、仮に貸せていない状態であっても、そんなに100万円のロスで穴を開ける、ほどにもならないのは想像に難くないのです。

というか、100万の費用を払っても20万が国から帰ってくるからラッキー、みたいな算数出来ないような感じの事、嬉しいですか?

ということで、ちゃんと貸せた結果、マンションオーナーとしては黒字になりますので、まともにやったらそちらでの税負担が増えてしまうと考えた方がいいのだと思います。と言っても、追加で稼いだ分の一部を支払う、のでお財布的におまけのキャッシュが増える、というのが実情でしょうが、実は、この追加の収益のお陰で税率が、それこそ前述の逆パターンのように、20%から23%の世界に押し上げられてしまうこともあり得ます。 まとめると、給与所得の人が不動産を始めると、その不動産所得と合算して所得税の計算がされる、ということになります。ですので人により税率が異なるのは分かって頂けますが、まぁ、費用控除後の20%程度になるのが一般的なところでしょう。と思うと、株式や債券、ファンドの受け取り分配金、預金の利息とほぼ変わらないことが分かります。

不動産投資終了時

さて、投資するということは、最終的な回収もせねばなりません。とはいえ、人間ですので、投資の終わりかた、というとどうしても生命保険の時のような3つのケースを想定せねばなりません。一つは、通常私たちが投資として考える出口としての第三者に売却した場合という普通のケース、二つ目は、生前贈与で身内に譲渡すること、そして最後が自分が死亡した場合に相続人である家族に相続させる場合、という資産の継承目的のものです。

売却時

不動産を売却する時、負担すべきは売却先を探してきてくれた不動産会社さんへの手数料(計算方法は取得時と同じ)、契約書に貼付・捺印する印紙税、あとはもしローンの残債が残っている場合の譲渡の時には抵当権抹消手続き関連の登記費用と司法書士さんへの手数料(こちらも取得時と同じ)が掛かりますが、保有に関する登記は買い主の責任で行うのでこちら側では特に負担することもありません。そう考えると、売却直後は全然手間がないですね。 でも、不動産譲渡による収入が発生したわけですので、確定申告時に不動産の譲渡所得に関する課税が発生します。ちなみに、不動産の譲渡から発生した収益は給与所得や退職所得などとの相殺の出来ない分離課税となります(ただし、複数の不動産を売却してその損益を合算することは出来ます)。 計算方法ですが、

「売却代金」 – (「取得費」+ 「譲渡費用」)

と、シンプルですが、この「取得費」には、実際に購入した際の土地と建物の価格に、取得時に掛かった費用(前述の、不動産仲介手数料や登記費用、司法書士さんへの報酬、印紙、といった諸々の費用ですね)を足して、そこから、保有した時に計上していった建物の減価償却を差し引いた額になります。他方で、譲渡費用には上述の売却時の不動産仲介手数料や印紙税、登記抹消関連の登記費用に加えて、もし貸している時に空室を条件に譲渡する場合なら賃借人に立ち退いてもらうための費用が掛かったならその費用や、譲渡対象となる資産の価値を上げるために行ったこと、例えばリフォームをしたならば、その費用も(ただし、それも減価償却の対象になるので、その分上乗せ出来る費用は減りますが)この譲渡費用に上乗せすることが出来ます。 と考えると、実は不動産の譲渡の時は、株式や債券のように買った値段と売る値段との差額を利益と見ることが出来ないのと同時に場合によっては買った値段より安い値段で売却したとしても税務上とはいえ利益が出てしまう可能性がある、ということでもあるのです。 さて、実際の税金の計算は、というと、居住目的とそうでないか、あと保有期間が5年未満かそれ以上かで、いろいろと変わってきます。というのも、まず「課税譲渡所得」を計算する必要があるのですが、これには先ほどの

「売却代金」 – (「取得費」+ 「譲渡費用」)

に対して、特別控除の適用があるか考える必要があります。特別控除ってなんじゃ?と思いますよね。次の5つのケースに当てはまるとそれぞれのケースに対して最大で

- 公共事業などのために土地建物を売った場合の5,000万円の特別控除の特例

- マイホーム(居住用財産)を売った場合の3,000万円の特別控除の特例

- 特定土地区画整理事業などのために土地を売った場合の2,000万円の特別控除の特例

- 特定住宅地造成事業などのために土地を売った場合の1,500万円の特別控除の特例

- 農地保有の合理化などのために土地を売った場合の800万円の特別控除の特例

があって、上から適用があるか調べて、かつ合計で最大5,000万円の特別控除が適用可能、というものですが、そもそも「売却代金」- (「取得費」+「譲渡費用」)という譲渡益が0になるまで控除可能、というものですので、例えば、仮に5000万円の特別控除が適用可能であっても、譲渡益が2000万円ですと、その年の特別控除は 2000万円となり、譲渡益は0となり、余った3000万円はというと、翌年に繰り越しもできない、という計算になります。 上記のそれぞれを考えると、自分の居住用に買って利用したものならば3000万円の特別控除が適用できそうですが、投資用に、という今回の記事のメインテーマですと、所有している物件が公共事業や区画整理のための立ち退きを余儀されることがなければ当てはまることはまずないものです。むしろ、ここが居住用の物件と投資物件の出口での譲渡益での差が出るところなのです。これがどれだけ効いてくるかは次の税率の適用でも変わるのですが、最大3000万円の課税対象の控除は大きいです。 さて、その特別控除の適用後の課税譲渡所得に対して適用される税率なのですが

- もし、譲渡した年の1月1日現在の所有期間が5年以下の土地や建物を売ったときの税額の計算は、

- 所得税として課税所得の30%

- 復興特別所得税として所得税額の2.1%

- 地方税として課税所得の9%

- もし、譲渡した年の1月1日現在の所有期間が5年を超えるの土地や建物を売ったときの税額の計算は、

- 所得税として課税所得の15%

- 復興特別所得税として所得税額の2.1%

- 地方税として課税所得の5%

となります。分かりやすくするならば、もし、課税譲渡所得が3000万円だったとするならば

- もし、譲渡した年の1月1日現在の所有期間が5年以下の土地や建物を売ったときの税額は、

- 所得税として課税所得の30%: 3000万円 x 30% = 900万円

- 復興特別所得税として所得税額の2.1%: 900万円 x 2.1% = 18.9万円

- 地方税として課税所得の9%: 3000万円 x 9% = 270万円

の合計 1188.9万円 (39.63%)

- もし、譲渡した年の1月1日現在の所有期間が5年を超えるの土地や建物を売ったときの税額は、

- 所得税として課税所得の15%: 3000万円 x 15% = 450万円

- 復興特別所得税として所得税額の2.1%: 450万円 x 2.1% = 9.45万円

- 地方税として課税所得の5%: 3000万円 x 5% = 150万円

の合計609.45万円(20.315%)

と、実額で579.45万円の差が起こります。そう考えると、少なくとも5年間は保有せねばならない、という気になりますよね。ちなみに、この5年、というのも計算方法がややこしく、譲渡した年の1月1日現在の所有期間が期間の基準日となっているので、売却日で5年かどうかを考えることができません。ということで、5年を優に超える期間の保有に誘導されていることが分かります。これは20年も昔のバブルの時に不動産の短期回転売買が数多く起きたことから導入されたルールだと言われています。 また、この計算を見ると、居住用不動産に対する3000万円の控除という大きなメリットが見えてきます。なにせ、仮に短期売買であっても課税所得が0になるので納税額も0になります。1188.9万円が浮く計算になるのです。しかも、譲渡所得に短期と長期の区分がありますが、もし譲渡した年の1月1日現在で10年以上所有し居住した後の売却となると、一定の条件を満たすならば税率がさらに有利になって

- 譲渡所得のうち6000万までは、

- 所得税として課税所得の10%

- 復興特別所得税として所得税額の2.1%

- 地方税として課税所得の4%

- 譲渡所得のうち6000万を超える部分は、

- 所得税として課税所得の15%

- 復興特別所得税として所得税額の2.1%

- 地方税として課税所得の5%

となります。しかも、これは前述の3000万円の控除と併用可能ですので、特別控除前で9000万円の譲渡益が出る、という人にはどう見たってお得でしかありません。ただ、注意が必要なのが、一度これを使うと、向こう2年は特別控除の適用が受けられません。とはいえ、居住用の家やマンションを三年未満で常にコロコロ移り住みながら売却して適用を受けようとする、ってどこまで現実的な想定なのでしょうね。

相続という出口

次に売却しない投資の終わり方について考えてみたいと思います。よく、相続対策に持ってる土地にアパートを作りましょう、という話が出たり、一時期、湾岸エリアの高層マンションの高層階の部屋から売れた理由の一つとして相続目的だった、と言われていましたが、これらの背景をひも解くような解説になっていきます。 自分では予定しないものの、投資の途中で諸般の事情で投資終了前に人生が終わってしまう可能性がないわけではありません。そうなった場合、この投資物件は個人名義で保有しているならば当然に相続の対象となります。この場合、もしローンを組んで取得していてローンの返済が終わっていないならば、ローンの条件として団体信用生命保険に加入していることがほとんどでしょうから、団体信用生命保険の保険金でローンが片付いてい(て、余剰のキャッシュが手元に残)ることでしょう。その前提にすればローンを借りずに取得した人と条件が同じになるのでその前提で進めるとします。

この場合、税率は相続資産と法定相続人の関係で決まってしまうことから一概に言えないため、当然に問題になるのが相続人に対していくらで相続するのか、という評価の問題が大きな焦点となりますので、ここを重点に見ることになります。 なお、今までは如何に収益性をあげるか、と言うことが問題になっていたのが、相続や生前贈与の観点では如何に資産を移転する際の課税対象となる資産評価額を下げるか、結果として受け取る側の税務負担をどこまで下げられるか、が問題になることに頭を切り替える必要があります。

不動産は一物四価 – 相続で使う価格はどれ?

そこで、不動産の評価のメカニズムを改めて見直してみましょう。 土地の値段には4つの評価額がある、と言われています。

まずは、実勢価格。これは売買取引の際に使われる価格を指します。

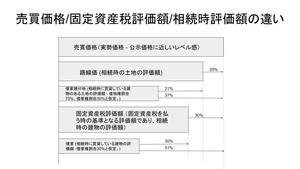

続いて、前述の固定資産評価額。固定資産税や都市計画税を払うための算出根拠、とされていて、市区町村(東京都内なら都税事務所)が三年に1回公表するのですが、通常、実勢価格の60%から70%だとされいます。

次は公示価格。これは国土交通省が、特定の土地(地価公示標準地)について、その土地の価格を国土交通省土地鑑定委員会が不動産鑑定士の意見を参考に決定するもので、毎年1月1日の評価基準日時点での価格を3月下旬に発表しています。元は公共事業用地の取得価格算定のための基準になるものとして使われていますが、一般の近隣の土地の売買の価格の目安となっています。ちなみに、この地価公示標準地における公示価格や、同じように都道府県が定める特定の土地(地価調査基準値)に対する値段を都道府県基準地価と呼ぶのですがこれとが、その近隣での土地の売買の適正な価格かどうかを判断する客観的な材料になるとされています。

そして、最後に、路線価があります。これは、国税庁が年に一度、1月1日を評価時点として8月頃に示すもので、全国の主要な市街地の道路に沿って決めています。だいたい、実勢価格の70%-80%程度、とは言われています。 さて、相続や生前に行うだろう贈与では不動産の資産価値については一般には最後に紹介した路線価を使って土地の評価を行います。とはいえ、すべての土地建物が主要な市街地の道路に沿っているはずもありません。そういう時には、固定資産税評価額を使うことになるのですが、そのまま使うと路線価より低い水準になることから、この場合には国税庁が定める倍率を固定資産税評価額に掛けた額を採用することになります。この倍率は路線価と一緒に「路線価図・評価倍率表 – 財産評価基準書」にて閲覧可能です。

と考えると、相続や生前贈与の際の評価額は自然と取引価格の80%程度にまで押し下げられることがわかります。だから、現金で相続等をさせるより税金がかからない効果が期待出来るというわけなのです。また、その評価の仕方が、都心ならその建物に面した道路に定められた一定の額になる一方で、マンションは通常上層階に行けば行くほど売買価格が上がることから、「高く買って安く資産評価出来る」、ため、上層階を購入することでより多額のキャッシュを相続や生前贈与するよりも相続・贈与評価額という形で圧縮できることになるのです。

また、相続税より高い課税率の贈与税を回避すべく売買の形で譲渡課税の形をとる場合、資金移動が伴うこともあって取引価格を恣意的に下げがちなのですが、市場価格の半額以下に取引価格を設定すると低額譲渡により譲渡した側は時価で譲渡したと見なされて譲渡所得の課税がなされ、また譲渡された側も時価と取引価格との差額の贈与を受けたと見なされて贈与税が課税される、ケースがあります(個人から法人の譲渡の場合や個人から個人への譲渡でも親族間の場合など)。また、この場合の時価とは上記の路線価を 0.8で割ったもの、すなわち実勢の取引価格に準ずるものと言う計算が適用されがちと言われています。とすると、贈与税回避の譲渡のメリットがあまり見出せない可能性もあるようです。まぁ、ここは実際に計算して検討すべきところかもしれません。

評価額をさらに下げる方法 – 建物を作って貸せばいい。でもなぜ?

さて、この課税対象となる資産評価額をさらに下げたくなるのが人情です。そのための方法がいくつかあります。

まず、土地だけ持っている場合、その土地にアパートなり建物を建築し始めましょう。出来上がるまでの間は、まだ建物の登記もしていませんので固定資産税の評価額がつけられていないことから、建築の際の費用現価(相続の場合、被相続人の死亡の日、贈与ならば贈与によって資産を取得した日までに建物の建築に投下された建築費用の総額を課税の時期に引き直した額)の70%の評価で済むのです。ちなみに、出来上がってしまうと固定資産税の評価額がそのまま適用されますので建築中の方がお得に思われている、のですが、その時期はかなり短いです。

また、出来上がった建物を貸しましょう。人に貸すための建物が土地の上にあると、収益が上げることが出来るもののその土地を自分で自由に使うことが出来なくなるため、その土地は「借家建付地」という扱いになります。これになると、土地の評価が、本来の評価額=自用地としての評価額に対して借地権割合や借家権割合、そして貸している建物の稼働率=賃貸割合(床面積ベースでの稼働部分の割合)だけ差し引くことになります。式で言えば

借家建付地の評価額 = 自用地としての評価額 x (1 – 借地権割合 x 借家権割合 x 賃貸割合)

となります。なお、借地権割合や借家権割合は路線価と同じく「路線価図・評価倍率表 – 財産評価基準書」を参照することになり、自分で勝手に決めることができません。でも、人に貸している分だけ減額されているのがわかります。

もし更地を持っていて、もっと評価額を下げたい、となると、借地権、として土地ごと人に貸してその人に家を建てさせましょう。そうなると、土地の評価額が

借地の評価額 = 自用地としての評価額 x (1 – 借地権割合)

となることから、借家建付地より評価が下がります。

今まで土地の評価の話だけでしたが、建物は、というと同じ議論があり、もし自用ならば固定資産税評価額をそのまま適用することになりますが、もし賃貸に出しているならば、貸家ということで評価方法が借地の評価と同様に

貸家の評価額 = 自用家屋としての評価額 x (1 – 借家権割合 x 賃貸割合)

となります。

ちょっと分かりづらいですよね。こんな絵を描いてみました。土地、建物それぞれに対して、実際の売買価格と、土地ならば相続の際の評価額となる路線価、もしそれが借家建付地となった場合、建物ならば相続の際の評価額となる固定資産税評価額、もしそれが借家となった場合との比較です。ここでは借地権割合を70%、借家権割合を一律と言われている30%にそれぞれ仮定して計算しましたが、所有する土地の上に人に貸すために建物を作って貸している場合の「相続時の」評価額は、土地ならば実勢価格の63%、建物ならば49%にまで減額することが可能といえます。

なぜ土地持ちな人がアパート経営に走るのか?

さて、この土地の評価額を下げるルールがわかると、なぜ土地を持っている人がアパート経営に走るのかが見えてきますね。こういう土地持ちの人ですので、当然自分が住むための家があるでしょうから、その上でもし更地を持っていて、単純に青空駐車場として貸していると、更地と同じ固定資産税の税率(すなわち宅地にすることで1/3から1/6に引き下げられるメリットがない状態)でかかることに加えて、駐車場として人に貸していても自用地扱いになるので前述の借地権割合だけ相続の時の評価額を押し下げる効果もありません。そうなると、建物を立てて宅地にして継続的にかかる固定資産税を下げた上で、それを貸すことで借家建付地にすることで評価額を下げることを狙うことになるのです。また、アパートにして複数の部屋を貸すことで空室リスクを確率の上で減らすことが狙えますし、アパートを作るに当たってローンを借りて作れば、ローン金利は経費として課税対象となる賃料の一部を相殺し、またアパートの減価償却によって賃料の一部を手元に留保することが出来るのでローンの元本返済に充当することも可能になります。とすると、本来の土地の評価額を圧縮したものにこれまた借家による評価額を圧縮した建物が相続の対象資産となるにも関わらず、ローンによって資産評価額をさらに押し下げる効果が期待できる上に、本来更地で高い固定資産税を払うだけの土地をキャッシュフローを生む物件として引き継ぐことが出来る、というメリットがある、という謳い文句でアパート経営を勧められることになるのです。

で、土地持ちでない私たちのワンルーム投資はどうなの?

おっと、本題から離れてしまってました。でも、今回取り上げているマンションを買って貸す投資の場合、類似点は色々とあります。改めて手持ちの更地に建物を作るわけではないですが、人に貸す目的の部屋を取得し貸し出すわけですので、土地相当部分は借家建付地と同じ扱いの評価になり、また、建物部分も、借家扱いになるのでそれぞれ自分で住む時より評価額が下がる、という意味では同じことになります。ましてやローンを借りて投資しているのなら債務による資産額控除が出来るのもなおのこと同じです。

やっと本題。で、新築マンションの区分保有投資ってどうなの?

お待たせしました。新築マンションの区分保有投資がいいのか悪いのか、という本来の目的のために、その基礎となる知識をこれだけ羅列しないといけないので、なかなか判断がしづらい、という気持ちになりますよね。書いていても目的を見失いそうになったくらいですから。。。

まず、考えねばならないのが、区分保有に投資する、といったときにどこに目的を求めるか、という点を絞る必要があります。というのも、上述の通り、最初から相続目的となれば、そこそこに収益性があることよりも高い資産価値なのに税制上より安く評価される物件を選び、かつ継続的に貸し出している状態にするために賃料が実勢より下がって収益性が劣後しても仕方なし、と思わざるを得ないのです。

では、純粋な投資目的、となった場合、投資元本に対する利回りがまず大事になりますが、他方で、建物部分の減価償却が発生し、その結果減価償却に対応する賃料部分が手元に留保可能になるので、減価償却の期間の短い方が好ましいのも理に叶うところでしょう。そう考えると、減価償却の公式を思い出すと新築だと 47年(年 2.2%の償却)、中古では 47 – 経過年数 x 0.8 年、耐用年数を超えたものならば 9年(年11.2%の償却)、ということから、減価償却の観点で見ると古ければ古いほどいい、ことになります。

とはいえ、当然人が借りたいと思うものは新しいもの、ですので、その意味ではより新築に近い方が貸しやすそうですが、新築で一番ネックになるのが取得価格です。というのも、俗にいう「新築が中古になった瞬間に2割価格が下がる」という点です。週刊ダイヤモンドが面白い調査をしていて、2割は大げさではあったものの、首都圏で新築が築1年なると平均10%下がっていた(東京23区は5%程度、千葉、埼玉だと15%ということでの10%の)ようです。彼らの結論として東京23区ならば新築も中古も差はないが、それ以外の地域は新築が不利、だったそうです。実際に1年で10%の売却価格の値下がりは、上述の建物の年2.2%の減価償却では追いつかないですし、その後も首都圏で一年で2%平均下落してきていたということを踏まえると、新築の方が投資終了時の売却の際に利益を出しづらいことが容易に予想できます。それに対して中古物件であれば年2%の市場価格の下落水準であればそれ以上の減価償却が行われていることから、売却時に計算される税務上の取得価格は売却価格よりも下回りやすいことが予想できます。

また、新築の取得価格が比較的高くなっている、ということは利回りも自然と押し下げられていることを意味します。そうなるとローンを借りて取得した場合の利ざやが少なくなる、ということでもあります。そこを嫌がられることを懸念してマスターリース方式で賃料保証的な借り上げ契約をつけるケースが(知人のケースを含めて)あると思うのですが、マスターリースも永遠に同水準の賃料収入が保証されるはずもないですから、当初数年間下駄を穿かされている、と思う方が妥当でしょう。

とはいえ、中古物件は確かにテナントを見つけるのはそう簡単ではないのも事実です。オーナーチェンジ物件で当初からテナントがいる状態で始める方がプランも立てやすいですし、まだ借り手がつかない、なんて結構ストレスに感じるものです。。。

まとめ – と言ってはみたものの

ちなみに、こんな風に不動産市場は下落する、なんて前提で書いていますが、実は、自分の住んでいるアパートの、最近のオンラインでわかる評価額によるとつい二ヶ月前までは取得時の3割減だったのが、つい公示価格が公表されたばかりのところで、20年近く前の取得時の価格の1割減、とだいぶ近づいている上に、知人の不動産会社の社長さんからも今なら取得した時に支払った額程度で売れる、とまで言われたので、本当にオリンピック景気なのかオリンピックバブルなのか、と訝しがってしまいますが、現実としては昭和の頃のような確実な右肩上がりではないので、元本回収というのは長期的なタイミングの問題になる、のは株と変わらないかもしれません。

景気に左右されやすい一方で株との相関はいうほどではないでしょうから、資産の分散という観点ではなんだかんだ言いつつも持っておきたい資産、かもしれませんね。

いやぁ、しかし今まで一番長いと思うくらい長い記事になりました。ここまで頑張って読んでくださったならば本当に感謝です。

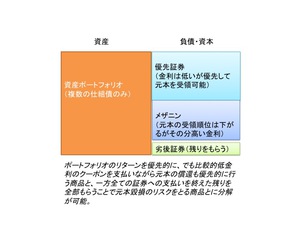

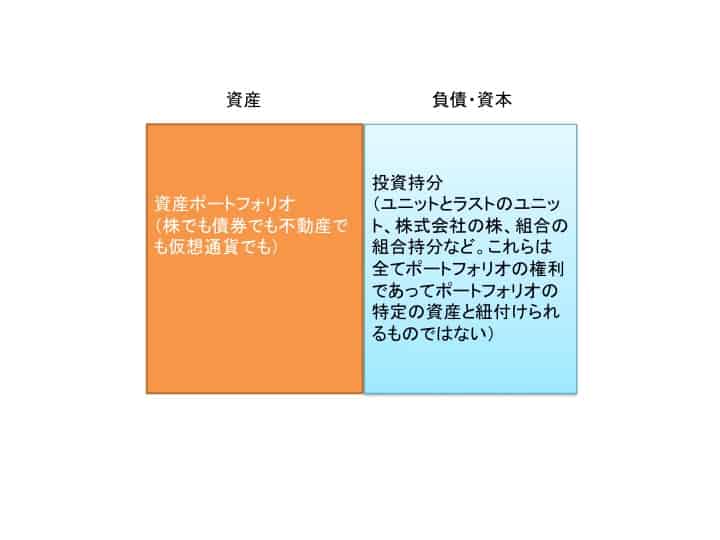

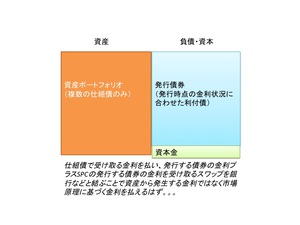

絵でいえばこんな感じで、よく法律っぽい言葉で言うならば各持分が pari-passu 、各持分の間に優先劣後関係はなく、全てが等しく扱われる、と言うもの。

絵でいえばこんな感じで、よく法律っぽい言葉で言うならば各持分が pari-passu 、各持分の間に優先劣後関係はなく、全てが等しく扱われる、と言うもの。 ちなみに、その昔のこと、仕組債のマーケットメイクをしているときに債券が事実上買い集めたけど償還まで持ち続けるのはきつい、といった時に、所有していた仕組債を SPCあたりに持たせて、債券の金利部分をスワップで簡単な固定金利などに変換した上で、このキャッシュフローを担保とした債券を SPCに発行させては別の投資家に売りさばく、なんてことをフロントがやっていたなぁ、なんて思い出すと、実はファンド持分だけでなく、発行体にとって負債だって資産に対して等配分なリパッケージだって出来るんだ、とも言えます。ま、やる側からすれば、マーケットでスプレッドを持って買い集めて、かつスワップでも稼ぎ、オフバランスまでしているのですから誰のための案件だったのやら。。。

ちなみに、その昔のこと、仕組債のマーケットメイクをしているときに債券が事実上買い集めたけど償還まで持ち続けるのはきつい、といった時に、所有していた仕組債を SPCあたりに持たせて、債券の金利部分をスワップで簡単な固定金利などに変換した上で、このキャッシュフローを担保とした債券を SPCに発行させては別の投資家に売りさばく、なんてことをフロントがやっていたなぁ、なんて思い出すと、実はファンド持分だけでなく、発行体にとって負債だって資産に対して等配分なリパッケージだって出来るんだ、とも言えます。ま、やる側からすれば、マーケットでスプレッドを持って買い集めて、かつスワップでも稼ぎ、オフバランスまでしているのですから誰のための案件だったのやら。。。