ということで、今回はユニットトラスト形態のファンドについてあれこれやろうかと思います。前回の通り、会社で事業を運営するのと、会社型ファンドで資産運用という事業を運営するのと、本源的にそう違いは無い、そうだからガバナンスと言う点で同レベルのものが要求されるのが自然の流れ、と書いたりしましたが、今回の目標としては、世の中にある、これはお得で凄いんだ、とこれみよがしに考えもなく提示されているコメント、

「信託宣言型ユニットトラストで管理会社を入れずに作ると安くていい」

が如何に安易で投資家に対して思慮の無いアイデアであるかを示して行こうかと思っています。

日本の信託

さて。ユニットトラスト。日本の信託をご存知ならばそれを思って貰えばほぼ同等のものと思っていいのですが、日本の信託法に基づく信託は、

- 信託会社が受託者として、

- 委託される資産を

- 委託者との間の信託契約に基づいて、

- 受益者の為に保有し管理する

契約関係、とざっくりとした感じでイメージしてもらえば良いかと思います。ちなみに、そうなると投資信託に投資する、という行為は自分が委託者になるのか、それとも受益者?という疑問が起きますが、あなたの投資は、受託された信託契約に基づいて、任命された運用会社(実際はこの信託商品を立案し信託契約を締結する委託者でもあります)が運用契約に基づいて行う運用行為に資されます。ということなので、法的には受益者なので、よく投資持ち分を投資信託の受益権証書とかいいますよね。

日本の信託と海外のトラスティの違い

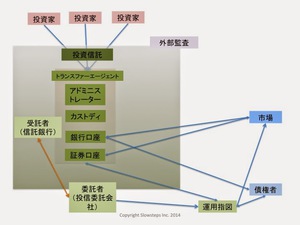

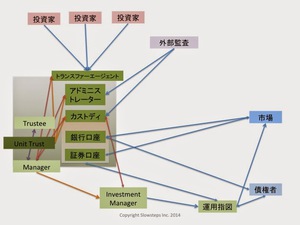

で、日本の信託法や信託業法は結構信託会社、特に信託銀行、に高度(過度?)の受託者責任を求めますので、結果的に受託者が海外でいうところのカストディに相当する信託口座の銀行口座と証券口座を一義的に管理し(信託銀行なら自社のリソースでもあるので当然ですが)、アドミニストレーターの機能を行い、当然に信託財産の計算を行い、トランスファーエージェントの仕事である受益者管理もしちゃいます。ある意味ここまで全部が受託者の役割、と云わんがばかりですね。絵で言うならこんな感じ。

で、日本の信託法や信託業法は結構信託会社、特に信託銀行、に高度(過度?)の受託者責任を求めますので、結果的に受託者が海外でいうところのカストディに相当する信託口座の銀行口座と証券口座を一義的に管理し(信託銀行なら自社のリソースでもあるので当然ですが)、アドミニストレーターの機能を行い、当然に信託財産の計算を行い、トランスファーエージェントの仕事である受益者管理もしちゃいます。ある意味ここまで全部が受託者の役割、と云わんがばかりですね。絵で言うならこんな感じ。

海外のユニットトラスト

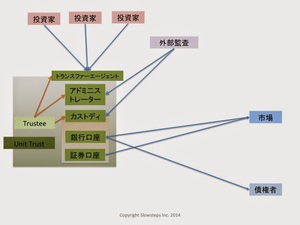

でも、ケイマン諸島の信託宣言型のトラストだと、何もしないとこうなっちゃいます。

まぁ、なっちゃう、というよりは、せざるを得ない、というのが本音。信託としてモノの所有者にはなるために名義を出すけど、持つツールは事実上ない(キッパリ)という事業なので、一般的には、トラスティが宣言したユニットトラストの目的に沿うような関係者、例えばアドミニストレータだったり、カストディだったり、を指名して契約し、締結(絵の中ではオレンジ色の矢印)します。するとこんな感じ。何となくそれっぽいですよね。

まぁ、なっちゃう、というよりは、せざるを得ない、というのが本音。信託としてモノの所有者にはなるために名義を出すけど、持つツールは事実上ない(キッパリ)という事業なので、一般的には、トラスティが宣言したユニットトラストの目的に沿うような関係者、例えばアドミニストレータだったり、カストディだったり、を指名して契約し、締結(絵の中ではオレンジ色の矢印)します。するとこんな感じ。何となくそれっぽいですよね。

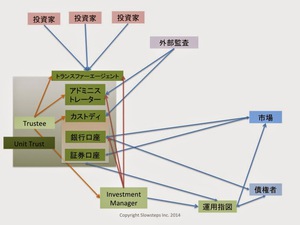

でも、これだと何かが足りない。これでものを持つことは可能ですがいつどうやって取得するか、とか、保有した資産を処分する判断をし、実行するための指示をする人がいない。だって、名前を貸すだけなんだもん、という声が聞こえてきますよね。当然、関係者に手数料を払う指図もしなければ、投資家を含めたステークホルダー利益を守る判断をし、指示をする人がいない。

でも、これだと何かが足りない。これでものを持つことは可能ですがいつどうやって取得するか、とか、保有した資産を処分する判断をし、実行するための指示をする人がいない。だって、名前を貸すだけなんだもん、という声が聞こえてきますよね。当然、関係者に手数料を払う指図もしなければ、投資家を含めたステークホルダー利益を守る判断をし、指示をする人がいない。

ということで、そういう役割の人を入れる訳ですが、そうすると、こんな絵になるわけです。この運用する人に資産を動かしたりする権限やら、ファンドの資産評価する人に対する関与の権限を入れたりするわけです。次の図の赤い矢印のように。

で、これを持って、よくある知ったかぶりの「投資家を煽るブログ」やウェブ、モノの本あたりだと、

で、これを持って、よくある知ったかぶりの「投資家を煽るブログ」やウェブ、モノの本あたりだと、

ここで一任運用会社をいれておしまい。上記の諸々をこの人たちにやらせましょう、そうしたら後述の契約型信託形式に「意味もなく居座る金食い虫の」管理会社が不用で全体のコストが下がってあなたの為ですよ

、なんて言う。

実際、そうでしょうか(というか、そんなわけねーだろ)と言うのがここからのミソ。

ユニットトラストにおけるガバナンスとは?

前回の会社型スキームで、取締役会とポートフォリオの運用判断する人を分けないと投資家対して利益相反が起きる、という話をしましたが、この管理会社を外したケースは正に同じ状態。調子がいい時はまだいいものの、気づいたら運用方針以外の「もっと儲かる」と思い込んでる投資に手を出したり、流動性が枯渇したりAUMが激減した時に運用報酬を優先して投資家の利益を後回しにされやすい、のは、

「運用者の善管注意義務があるから大丈夫」

なんて性善説でものを見ているからで、やられたら取り返しがつかないのは過去の幾多の事例を見れば明らか、なんですよねぇ。。。

信託宣言型と契約型信託の違いとは

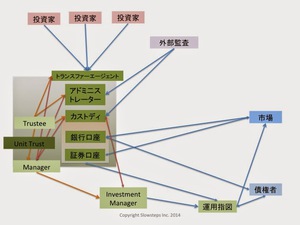

で、これが信託の委託者/指図権者と受託者の役割を最初から分担して契約に落とし込んでいるのが、契約型信託、な訳で、宣言型とちょっと違う程度ですが違いが判りますか?(笑)

で、これが信託の委託者/指図権者と受託者の役割を最初から分担して契約に落とし込んでいるのが、契約型信託、な訳で、宣言型とちょっと違う程度ですが違いが判りますか?(笑)

違いは、といえば、図で言うならば、前者の宣言型の場合にTrustee から Manager への赤い矢印でしたが、宣言型の場合にはTrustee と Manager との間の紫色の両方の矢印、ですよね。契約の内容で言うならば

- trustee が manager にその役割と権限を委任する(一方向の矢印)のが、契約型なので、trustee と manager の間の役割と権限を契約上規定する(双方向の矢印)契約関係に変わった事

- trustee が トランスファーエージェントやアドミ、カストディを(ユニットトラストとして)任命していたが、契約型の場合はユニットトラストととして、manager もしくは trustee が任命する(ので、どちらが任命するかは契約次第ということなので絵ではユニットトラストが、という形にしてあります。)

という感じなのです。

公募の外国籍投資信託が求めるスキームでもあるこれ、国内の投資信託と同等の仕組みと関係を求める、という概念に基づいている訳ですが、ファンドのガバナンス、ひいては投資家の保護という概念に立つと機関投資家や年金であっても要求したいレベル感にそう違いがないのが実態でしょうから、投資リターンに影響するから全体のコストを下げたい、という気持ちは理解できないわけでは無いですが、スキームで資産を守るには必要なコストは払うことも理解して欲しい、とあちこちで話をさせ頂いています。はい。