このところ、みやたべろぐばかりアップしているので、たまには真面目なネタも。。。

国税局というところはご丁寧に色々な刊行物を作成しては登録されているオフィスの所在地に郵送してくれるのですが、そのお仕事の性質上専ら「税金」の話なので微妙に複雑、というかあまり読みたくないような話ばかりなので、どうしても封すら切るのをついぞ躊躇ってしまいます。

実はちゃんと読んでおかないと行けなかった税務署からのお知らせ

とはいうものの、この週末に他にも溜まったクレジットカード会社の月刊誌などを読んで廃品回収に回さねば、とざっと目を通したのが「源泉所得税の改正のあらまし」。ざっとのつもりが案外引っかかるものがあれこれありました。

例えば、4ページ目にある、2020年以降の適用ですが、給与所得控除の10万円の減額、ということはその分の課税所得が増えることで増税効果が発生する一方で、基礎控除の増額が合計所得が年間2400万円以下にだけ適用されて、前述の給与控除の減額と合わせて事実上何も変化がないものの、合計所得が年間2400万円を超えると基礎控除すら減額される、なんて知ってました?これって、給与所得だけの人たちにはほぼ関係ないけど、たとえば不動産所得だけの人とかにはちょっとしたメリット、ですよね。しかも給与所得で年収2400万を超える人って2016年の統計になるものの、この頃で。。。。2400万円という区切りがないのでざっくりした計算をするならば3000万円以上の人で247,970人いて、2000万から3000万の人で195,800人だから半分としても345,870人もいることになります。といっても、給与所得のある人が9,789,362人ですから全体の3.5%程度の人が対象になってくる、のです。それって。。。マイノリティへのペナルティにしか見えないですが。。。

実はかなりやばいルール変更も書いてあった

さて本題。この3ページ目にこっそり入っていたのが表題にもある「恒久的施設(PE)」の定義等の見直し。実はかなり海外から国内への投資を呼び込みたいプライベート投資にとってまずい変更になり得る変更なのです。

恒久的施設って?

まず恒久的施設ですが、ご存知ない方にざっくりとした説明をするならば。。。日本に住んで生活し、活動する私たちにとって、前述の給与所得も不動産を買って売却した時の差額の利益も、株や債券から発生する分配金や利息、これらの取得と売却の差額益、果てはせどりのごとく安く仕入れて売却したものならその差額の利益まで、国税局にその一部を税金として納めなければいけません。ですが、これが海外に住んで生活する人が同じことをやることは、手間はかかるものの出来ますが、その場合には国内に納税する際の住所がないことから日本の国税局からは課税されないのです。

当然ですが、その場合、その住んでいる国で課税されることになるので、ファンドならば有価証券の売却益に対して課税しないケイマン諸島のような所から証券取引を行って利益をできるだけ投資家に還元したい、と考えますし、物販を考えるならば、オンラインで受注を受けて、法人税の安い国に拠点を置いて発送をそこから行う、と考え始めるのです。これが恒久的施設と呼ばれる事業の本拠地、という考え方です。

で、この考え方ってこれだけ簡単な話じゃないの?

本来ならばこれくらいシンプルなはず、だったのですが、色々と考える人がいたり、会社などの都合で色々なケースというのが発生し始めます。例えば、先ほどのオンラインで複数の国の受注を受けよう、と考えた時に、オンラインで受け身に受注するのではなかなか売り上げが上がらないとなれば、海外から営業をかけることは難しいので現地に営業する誰かが欲しくなります。そうなると、国内に営業拠点を置くか、国内に営業の強いビジネスパートナーを置いて営業を任せるか、のどちらかを考えることになります。

後者のビジネスパートナーならば、他のビジネスをやりながら自分たちの商品の売り込みをする、というところで事業展開についてコントロールがある意味自分たちの思うように行かないものの、他方で契約書一枚の関係に過ぎないので国内に拠点があると言われる筋合いもなく今まで通り国内から上がった売り上げに対して課税はされないという税務的なメリットは残ります。

でも、やっぱり本腰で売りたい、ということで国内に資本を入れた子会社を作って営業をさせると先ほどのようなビジネスパートナーとの関係、のような話にはなりません。自分の所の物だけを売るためだけの会社なのですから、国内で在庫を抱えて売っている人と表向きは変わりはなく、仕入れと在庫管理と発送を国外に置いているからある意味国内から利益を隠しているようにも見えるのです。となると、これは実質には国内で活動しているのと同じなのだから国内の売り上げについては課税すべきでは、ということになり、その際に、この国内子会社はこの売り上げのスキームにおいて恒久的施設を国内に有している、なんていう話になるのです。子会社であっても事業の実質的な本拠がどこなのか、というのがポイントになるのです。

で、これを書きながら、私ごとながら、以前やっていたジャージー島の金融サービス業の会社の日本でのビジネスのことがちょうどわかりやすい話かな、とも思ったので少し触れるならば、この場合は海外(ジャージー島やバーミューダ)で行われる金融サービス業、ファンド・アドミ業務やファンドの管理会社業務についてはその事業の性質上などから日本国内に在庫、というかこの場合はサービス提供拠点を置くことは出来ませんが、利用者は国内にいますのでそのサービスの認知から利用のためのアイデア提供などを国内子会社を通じて行いました。しかも、イヤラシイことに(笑)その説明する相手というのが投資銀行や証券会社、投信委託会社、といったところであ流にも関わらず、でもそのサービスの対価を払うのは最終的にファンドに投資した投資家のみなさんが、しかもファンドの費用という形で間接的に、ということで、この国内子会社(というか、以前なら私)は前述のような「ものを売っている」のか、と言われると売っているのかもしれないが、性質上国内に機能を持って同等のことを行うかのごとく課税する、ということはなかなかしづらいものなのである一定のルールを入れることで恒久的施設を有しないと認知される代わりに代替的な形を通じて納税を行うことによって、税務当局とはうまくやっていたのです(私がやっていた頃はね。)。

で、その当時よく言われたことで、「このファンドの投資判断を東京でやってよ」と言われたのですが全部お断りしていました。サービスクオリティ悪くね?とか言われていたようですが、これを東京で(当時なら私が)やってしまうと、ファンドの判断が東京で行われている、ということで外国籍投資信託の管理会社については投信委託会社を脱法で行うことになると認知されるリスクが出るのが理由です。税務とはちょっと異なる話ではありますが、ここも投資家のみなさんにご迷惑をかけないという意味では大事な話でしたので頑固に譲らずにおりました。

この辺を一通りわかっている人、最近を見ていると少なくなったようなんでちょっと書いてみました。

で、ここで出てくる主体的な行動と課税の関係について話が及ぶのですが。。。

さて、今回の話の核心にだんだん入ってくるのですが、前述のケースからわかるように、海外から国内に営利行為を行って収益を上げる、というところで国内の拠点なりビジネスパートナーがどれだけその事業に関与しているかで国内に恒久的施設を有するという議論になる、というのが見えてきた(?)ところで、今回やばいなぁ、と思っているところに入っていこうかと思います。

なお、今回の変更の背景というのが、BEPS (Base Erosion and Profit Shifting – 税源浸食と利益移転)という世界的な国際税務取扱の取り決めに基づく恒久的施設の定義の国際的な統一に動いたことにある、というのをまず話の前提にあること、したがって著者のメインにある金融だけが狙い撃ちで行われている話ではない、のを分かった上であえてあれこれ書いていることをまずご理解いただこうかと思います(笑)

ちょっと歴史のお勉強を

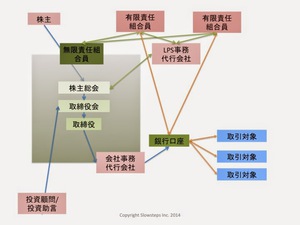

税務の観点で国内への海外からの投資の議論が盛んだったのは2007年から2008年の投資事業有限責任組合法の改正の時でした。当時を思い出すとユニットトラストがメインだったのでLPS法によるこの恒久的施設の議論は影響ないか、と思って眺めていましたが、考えてみればユニットトラストの場合は税務的な整理が確立しているので変更しようがなかったのです。前述のような国内拠点での判断が行われて投資信託の脱法っぽいものが行われたとしてもそれでも投資信託と同等の器での投資である以上税務上の課税ポイントはケイマン諸島では発生することはなく、ユニットトラストの持分の売却時に投資家に対して行う、ことに変わりはなかったのですから。

さて、その当時、LPS法とその周辺、特にこの法律の主だったユーザーであるプライベート・エクイティやベンチャーキャピタルの運用者と投資家たち、そして、それらの人たちによる投資資金を呼び込みたいと考えていた経済産業省、の注目していたことは海外からの投資が税務的な理由で激減していたことにあります。それは何かというと、Shinsei Tax として悪名が知られていた国内企業を海外で保有し、海外で売却したとしてもその譲渡利益にに対して日本として源泉徴収が行える、というものです。なぜ Shinsei Tax と呼ばれるかというと、昔、とある銀行がありまして、諸般の事情で破綻して国有化した際に海外のプライベートエクイティファンドがその株を取得して腕利きな経営陣等を派遣して企業再生を果たす、といった時に、国内の議員さんたちがそんな海外のファンドが血税を使った銀行の株を海外で売却したらその利益は海外に止まってしまって納税者に還元されないではないか、と前述の税法改正をしたのです。その銀行、当時は日本長期信用銀行、今では新生銀行、として知られるところですのでかかる課税のきっかけになったことから、そう呼ばれていたのですが。。。若い人は知らないだろうなぁ(笑)

独立代理人の要件

で、この改正を行って海外からの投資家に対して安心感を与えるように行ったと同時に当時のこの恒久的施設の定義、特に独立代理人の定義を行うことで、海外ファンドが国内への投資を行うにあたっての国内での活動拠点のガイドラインを定めたのです。その際に定めた独立代理人の要件として

- 法的独立性: 代理人が代理人として行動する上で十分な裁量が与えられているか?

- 経済的独立性: 代理人がその収入を全面的に一人の本人に依存していないか?

- 通常業務性: 代理人の行為が慣習的に行われているものであるか?

をあげていました。これは大和総研さんの当時の資料がよくまとまっていますので、深く調べる際いはご参考に。ここで一番のポイントなのが、法的独立性で、実は裁量権が与えられていれば、本人との資本関係が100%であっても、独立性を測るにあたっては無関係であったのです。ということで、2008年以降のプライベートエクイティやベンチャーキャピタル投資、そして不動産投資の一部で海外からの投資資金を受けるファンドのストラクチャーを作る際にはこの独立代理人の要件を満たすように誰もが構築してきたのです。ええ、国内子会社と海外親会社との資本関係が100%であっても大丈夫だ、と信じて。。。

で、ここで独立代理人の定義が変わる、というのです!まさに、資本関係は関係ないよ、といっていたのが、50%を超えると独立代理人として見做されなくなる、というわけです。

やっと、事の問題が説明できました。ま、いつもなら10,000字を超えたところで問題提起しているから、今回はまだ早い方ですね(笑)

で、これってどうなるの?

当局と業界団体との事前の意見交換等も実は昨年末に行われていたのですが、実際のところ当局(といっても、国税庁ではなく金融庁なのですが)サイドとしてはこれの影響ってないんじゃないの、くらいの感覚のようでして、特段金融関係のための手当もされる事なく、年末の税務大綱に上がり、3月末に国会を通過して今日に至っているので、ただただ、この新しいルールに年明けに向けて対応していかねばならない、のです。やらないと、少なくとも海外投資家を抱えるケイマン諸島のファンドを使った投資を通じての投資資産の売却益に対して総合課税がかかってくること予見されます(参照リンクの4-5ページ目)。

とはいえ、先日某国内大手プライベートエクイティ投資会社さんの(比較的事務寄りの)パートナーさんと話をした際にもご存知なかったという反応があったので案外認知されていない事のようにも思えているのです(なので記事にしているのですが。。。)。

で、出来ることって?

スキームの見直し、ではあるのですが、一番影響があるのが独立代理人の定義、ですのでその変更点である資本関係と仕事の割合について見直すべき、という意見が出てくるのが想定されます。となると、国内拠点とファンドとの間の資本関係か、国内拠点の請け負っている仕事のうちファンドなどの資本関係の大きいところからの仕事の割合か、どちらをいじりやすいかと言えば。。。仕事の割合ってそう簡単に外部の仕事がくるはずもないですよね(苦笑)といって、資本関係をいじるべく外部の株主をよびこめるのか、というと。。。どうなのでしょう。

とは言え、規制対応はスポーツ同様事業でも当然に求められることですので、やらねば、なのですよねぇ。。。とりあえず、まずは担当の税理士先生とご相談でしょうね(って、この言葉は誰に向けられているのやら。。。sigh)

前回の記事にて取り上げたように、

前回の記事にて取り上げたように、 ではどうしたら、新しいプレーヤーが出やすくなるのでしょう。

ではどうしたら、新しいプレーヤーが出やすくなるのでしょう。

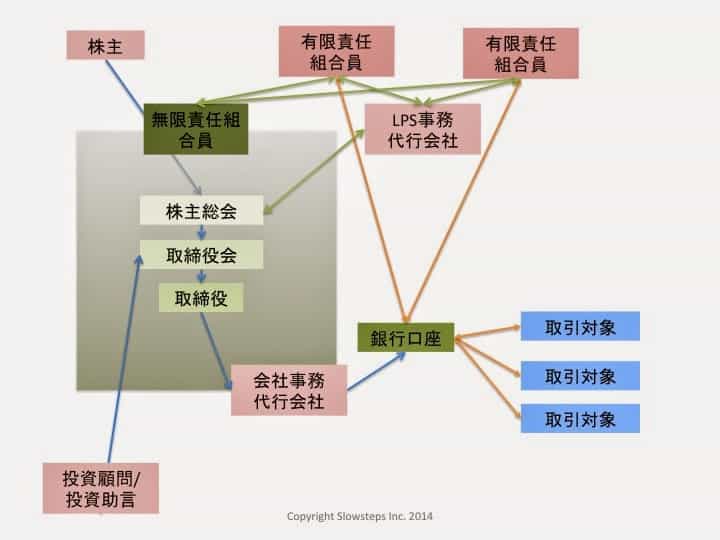

でも、その投資する為には LP に投資資金の請求をする訳ですが、これは LPA に基づく作業なので、組合の業務として取り扱うので組合のアドミニストレーション、と GPに対する業務と切り分けて考えることも出来ます(まぁ、GPの面倒を見るなら 組合というか LPS だって、と思いますが。。。)。同種の作業は LPA に基づく持ち分に対する財務情報などの投資情報の提供だったり、この他いろいろある訳ですが、AIJ 問題以降の年金による投資の際に第三者が行うアドミニストレーターが作成した運用報告書が必要、だったりしますから、このあたりは今後そういう解釈になるならキーになるところでしょう。

でも、その投資する為には LP に投資資金の請求をする訳ですが、これは LPA に基づく作業なので、組合の業務として取り扱うので組合のアドミニストレーション、と GPに対する業務と切り分けて考えることも出来ます(まぁ、GPの面倒を見るなら 組合というか LPS だって、と思いますが。。。)。同種の作業は LPA に基づく持ち分に対する財務情報などの投資情報の提供だったり、この他いろいろある訳ですが、AIJ 問題以降の年金による投資の際に第三者が行うアドミニストレーターが作成した運用報告書が必要、だったりしますから、このあたりは今後そういう解釈になるならキーになるところでしょう。