個人的なサイトでやっとオフショア税制に対する非難轟々の世の中の声に対してまともな文章が書けたから、その勢いで、と思っていたら、モメンタムを失ってしまってました。

やっぱり継続的に書き続けなきゃいけませんねぇ。

は、さておいて。個人的なサイトで今が旬の学者さん集団に喧嘩を売ったわけですが当然相手にもされません。いや、いいんです、されても困りますから。でも、そこで触れたのがオフショアの税制の話なので、本当はここでもオフショアの税制とそれをオンショアで使うには、みたいな話をするのがいいのかもしれませんが、

FATCA

とかいう、某米国の富裕層の資産を国外に出さないようにするための法律のおかげ(いや、その前の JOBS 法とかもあるんだけど)で、世界中で高々3億人弱の国の1% いるかどうか分からない人たちの資金流出の捕捉に付き合わされるあたりから、クロスボーダーの資金の流れ、正確には非居住者の口座に関する情報の税務当局間開示ルールが出来上がりつつあるので、いわゆる租税回避、という観点での tax planning というのができない環境にある中においてはそうなると、

どこで税金を払うことが税負担の最小化を図れるか

という議論に変わりつつある、のが今時の流れ、といえます。というものの、なんでもいいから税金を減らしたい、なんていうモチベーションって働くんですよねぇ。なので、今回のお話。

ストラクチャリングと税金

さて。一般的にファンドの設立国を選ぶ時って、ファンド組成の観点でそれなりにしっかりした法制度(とそれを支える弁護士、会計士、アドミニストレーターの存在)があること、に続いて、税制上のメリット、謂わばキャピタルゲインが課税対象ではない、というメジャーな話から、ファンド投資の時の取引に掛かる証券取引税がかからないか、もしくは安価か、といったボディーブローのようにじわじわと効くものまで、様々な現地での「コスト」について考えるものです。

ですが、これと合わせて考えないといけないものとして、

投資家の居住する国とファンド設立国との間の租税条約と

ファンド設立国と投資対象の所在国との間の租税条約

というものがあります。

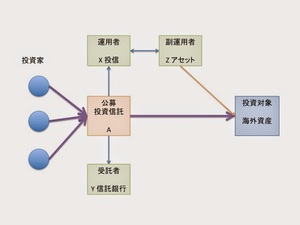

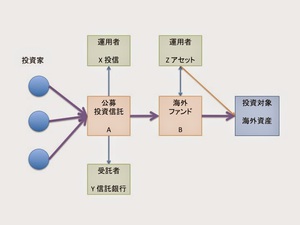

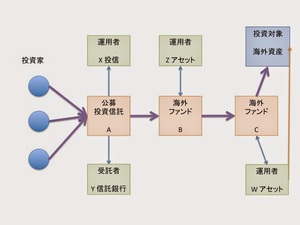

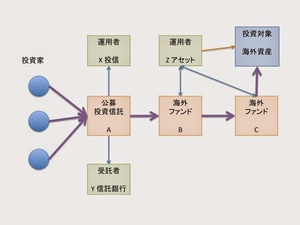

前者は、とはいえ、ファンド設立国を導管としてみる(ということで、オフショアで設定したファンドで得た収益/損失を投資家の国で申告して納税する)ことがほとんどですので、ここは飛ばす(オンショア国で設定したファンドの場合は当然影響するので本来は考えるべきなのですが、あとでこの辺りにも触れる)こととします。

で、後者。案外これって気にしていないようで、こだわる人、というか、ここをこだわるとプロっぽく見えるらしいからかこだわるというかなんとかしようとする人が多いところ、なのですが。。。実際のところ、本源的な議論なの?と思うことが多いので、ちょっと深く話してみちゃいます。

で、ストラクチャリングでよくある勘違いなツボ

この手の話で一番(いや、本当に多いんです)多いのが、

ハイイールドボンドファンドを作りたいんだけど、クーポンに掛かる源泉税を回避したいから租税条約の観点でメリットの高いアイルランドでユニットトラスト作れないかなぁ。

という相談。その時についでに言われるのが

そういうことだから、現地に管理会社作ってくださいよー

えっと。。。こういう話をする(特に日系大手)証券会社な方々は、

お客の投資資金を最大限に活用するためなのだからそのコストは運用者が持つべきだ

的な発想がどこかにあるんでしょうねぇ。もしくは、そう思うのが当然くらいの勢い。でも、実際考えてみましょう。

よくある話

例えば、100億円相当のハイイールドボンドファンドがあるとします。このファンドはとりあえず、Markit iBoxx Global Developed Markets High Yield Index あたりをベンチマークにすることとすると(って、実はそんな ETF は iShares さんから出てますが)グローバル(と言いつつ、アセットの分布を単純に加重平均するとアメリカが6割強くらい)で、いくらハイイールドだからと言って、加重平均でのクーポンは。。。ざっくり平均 6.2%くらいらしい。

でも、例えば、アメリカで発行された債券のクーポンに対して、米国非居住者、例えばアメリカの外の国で設立されたファンド、への支払いの際には30% の源泉徴収税をかけていますので、 6.2% x (100-30)% = 4.34% だけがファンドの手元に届き、源泉徴収された 1.86% は税金として取られてしまいます。

100億の 1.86% は。。。まんまですね、1億8,600万円。もったいない。だからなんとかしたい。というのが主張です。

そのために、どうするか。ケイマン諸島だとアメリカと二重課税を回避する租税条約を結んでいないので、上記の課税が思いっきりかかってしまいます。で、そのファンドから日本の投資家に分配金を支払う、というとケイマン諸島では無税ですが、日本で 20% の源泉徴収が販売会社を通過するときに行われておしまい。日本の投資家の手元には、 4.34% x (100 – 20)% = 3.472% 、元々の 6.2% の 56%だけがたどり着いた計算になります。

なら、アメリカと租税条約を締結しているアイルランドならどうか?アメリカとアイルランドの租税条約のうち、income tax に関する条約が 1997年に締結されていて、それによると(Article 11)、相手国の料率に従う、とされていて、アイルランドの利金に対する課税が 20% なので、 6.2% x (100 – 20)% = 4.96% がファンドの手元に届き、源泉聴取されたのは 1.24%。ということは 1億 2,400万円。10%だけ減らせましたよねぇ。で、日本にたどり着くのが、 4.96% x (100 – 20)% = 3.968% と、元々の 64% となります。

で、そのための労力とコストって実際どうなの?

ということは、この年間 1億 2,400万円の課税負担を減らすためにアイルランドでユニットトラストを作ることのメリットが出るか、という議論になりますね。もし、日本に公募ファンドとして持ち込むとしたら、まず、現地に管理会社を設立して、現地で 3人ほど取締役を見つけて仕事をしてもらう必要があります。ちなみに、アイルランドでは最低でも 125,000ユーロか、3ヶ月分の会社運営経費のいずれかは最低資本で必要になります。日本の公募投信の管理会社への資本規制は会社の純資産が 5,000万円以上ですので、日本の規制を満たしていれば良さそうですが、ということは 5,000万円が会社で寝てしまう、と言う意味です。純資産なだけに。かつ、会社設立費用と、年間の維持費(住所を借りることから、年次登録費用、などなど、もちろん3人の取締役の役員報酬も含めて)を払わねばならないわけです。

で、もっと悩ましいのが、この維持費が仮に 1億 2,400万円を大幅にした回ろうが、そのコストをこのファンドが全部まかなってくれるか、という話です。前述の

お客の投資資金を最大限に活用するためなのだからそのコストは運用者が持つべきだ

という、意味不明の原理主義ですね。

で、大事なことを言い忘れていましたが、ちなみに、租税条約によって源泉徴収を負けてもらえる、ことになっていますが、源泉徴収の軽減の手続きをしないと軽減税率の適用にならなかったり、なったとしても実務的に多く源泉徴収されてしまうこともあります。その時は、

アメリカの税務当局に還付請求を行う

ことになるのですが。。。まぁ、スーパー時間がかかります。ものすごい手続きをやって疲れ果てた後に、忘れた頃に帰ってきます。だいたい、取られた年の翌年の10月くらい。これを未収収益にしてNAVを水増しすると、この税金を回収する前にファンドの全部を償還されたら、資金が戻る前に払うことになるので。。。資金が足りなくなりますね。こう言う時だけは現金主義というか実現主義の会計がコンサバでいいなぁ、と思っちゃいます。

まとめ

ええ、インセンティブ全くありません。

で、もっと大事なのが、実はこんな金利の減免措置ではなくて、キャピタルゲインに対する課税の観点なんですよねぇ。アイルランド、33%です (2015年現在)。ケイマン諸島、 0%です。仮に先ほどのファンドが一年で債券の入れ替えをして4億円(=ファンドのAUM でみて4%)の売却益を出したとしたら 4億円 * 33% = 1億3,200万円、のキャピタルゲイン課税があることになります。まぁ、一般的にアイルランド非居住者のみが投資するファンドと認定されれば非課税になりますが、スキームによってはこの辺りが使えないケースもあるので、

小事を追いかけて大事を逃す

なんてこともありえます。ということで、この税務周りは、専門家を入れながら、ファンドの期中だけでなくイグジットも念頭においた tax planning が必要よ、というメッセージでしたとさ。

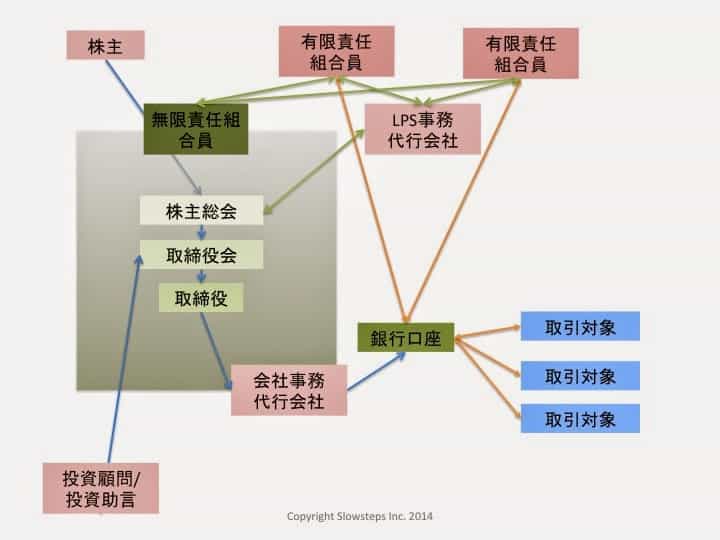

でも、その投資する為には LP に投資資金の請求をする訳ですが、これは LPA に基づく作業なので、組合の業務として取り扱うので組合のアドミニストレーション、と GPに対する業務と切り分けて考えることも出来ます(まぁ、GPの面倒を見るなら 組合というか LPS だって、と思いますが。。。)。同種の作業は LPA に基づく持ち分に対する財務情報などの投資情報の提供だったり、この他いろいろある訳ですが、AIJ 問題以降の年金による投資の際に第三者が行うアドミニストレーターが作成した運用報告書が必要、だったりしますから、このあたりは今後そういう解釈になるならキーになるところでしょう。

でも、その投資する為には LP に投資資金の請求をする訳ですが、これは LPA に基づく作業なので、組合の業務として取り扱うので組合のアドミニストレーション、と GPに対する業務と切り分けて考えることも出来ます(まぁ、GPの面倒を見るなら 組合というか LPS だって、と思いますが。。。)。同種の作業は LPA に基づく持ち分に対する財務情報などの投資情報の提供だったり、この他いろいろある訳ですが、AIJ 問題以降の年金による投資の際に第三者が行うアドミニストレーターが作成した運用報告書が必要、だったりしますから、このあたりは今後そういう解釈になるならキーになるところでしょう。