ちょっと告知、なのですが、 Soldie という金融を分かりやすく説明するニュース・コラム・サイトに寄稿させて頂くことになりました。といって、私が書けることと言えば、「オフショア」金融の話ですので、そのあたりをあれこれ怪しげに書く予定ではあるのですが、これがなかなかチャレンジングなものでして、まずこのサイトの対象がミドルエイジ男性で、目指すことが金融リテラシーを多くの人に、ということなので、当ブログに来るだろう金融に籍を置いて狙ってググった人か、ニュースでわからない「オフショア」とかいう怪しい単語が出たからググったら(運悪く)来ちゃった人か、と言えばどちらかと言えば後者の、金融知識の比較的浅い人向けです。ということは、

「わかってるよね?どれくらい知ってる?まじかぁ(JK風に)じゃあその辺は省きつつも。。。これはね(かくかくしかじかだらだら続く)」

という、金融の知識と私の性格をある程度知ってるだろうことを前提に、無駄な情報てんこ盛りに文字数無制限で、読む人が「これ、いつ終わるの?」、と変な不安を感じさせるかの如く書いている当ブログの性質と真逆の、2,000文字程度、簡潔に分かりやすい言葉でまとめるようにして(無駄なくというより個性を入れる余裕もなく)説明しなければならない、のです。

となると、本来個人的には書きたいと思うことも書ききれず、個性を発揮することもなので。。。すみません、ここでは個人的欲求を発散してもいいですか(笑)

「SWIFTの闇」とは?

橘玲という作家さんがいて、オフショア投資とかマネロンだとかそういうのをあれこれ勉強して書いている方がいます。私も一時期読んでいた時期もありましたが、自分でそこに書かれたことをやってみたりしているうちに読むこともなくなった、のですが、その彼の本の一つ、たしかお金持ちになれる黄金の羽根の拾い方 知的人生設計のすすめ

橘玲という作家さんがいて、オフショア投資とかマネロンだとかそういうのをあれこれ勉強して書いている方がいます。私も一時期読んでいた時期もありましたが、自分でそこに書かれたことをやってみたりしているうちに読むこともなくなった、のですが、その彼の本の一つ、たしかお金持ちになれる黄金の羽根の拾い方 知的人生設計のすすめしかし、そもそものお金の流れを考えるとこの銀行口座の多段構造と呼ばれるものの理由と、性質を理解することが出来、くだんの送金中の消失問題を解決する方法論も見えてくる(というか、そうやってこの10年以上ファンドの買い付けや償還資金に関連する問題を(信託を含めた)銀行員や証券会社員よりも多く解決してきた、というか、言っちゃなんですが海外送金をちゃんと理解する金融マンは残念ながら多くはなく、お金が届かない、とクレームすれば仕事に足りるほうが多い – 文句ある人、いつでもどーぞ、な)のです。

お金を動かす – 何が必要?

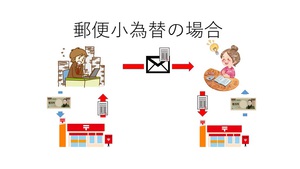

本来、送金業務とは為替、と呼ばれていました。今では外国為替という言葉と、それが円を売って米ドルを買う、という意味に理解されることの方が多いのですが、法律あたりを見てもらうと分かる通り、為替とは本来、「現金を授受する代わりに、手形、小切手、証書のようなものを使って金銭のやり取りをすること、またはそれに使われる手形などの総称」とググると出てきます。その意味において、最近で一番身近に使える為替というと、郵便小為替、でしょうか。

送金の一番の基本 – 為替での決済

この図のように、郵便小為替を郵便局で買って、相手に郵送すると、相手が郵便局に小為替を持ち込むと郵便局が小為替にある金額を渡してくれる、というものです。ある意味、郵便局が小為替の裏付けとなる資金を預かって(郵便局の全国に広がるネットワークによって)どこに持ち込んでも預かった資金を引き渡す約束をしているのが小為替、と理解することが出来ます。

この図のように、郵便小為替を郵便局で買って、相手に郵送すると、相手が郵便局に小為替を持ち込むと郵便局が小為替にある金額を渡してくれる、というものです。ある意味、郵便局が小為替の裏付けとなる資金を預かって(郵便局の全国に広がるネットワークによって)どこに持ち込んでも預かった資金を引き渡す約束をしているのが小為替、と理解することが出来ます。

でも、これってPaypal と一緒じゃない?Paypal にお金を預けて、それをメールで送るよ、と相手に連絡したら、相手がPaypal に口座を開けて初めてその送金すると言われた金額を引き出せるようし

いやいや、Amazon ギフトを買ってコードをメールで相手に教えることで事実上個人間の資金決済ができるじゃない?

仰る通り。Paypal や今だと Line Pay などの私人間の送金の仕組みは郵便小為替を置き換えたもの、と見ることが出来ますし、その事業者は送金目的だけのために預かっている、という意味で資金決済法にある資金移動業を行っている、ということが出来ますし、それが整備されるまでは銀行法に基づく銀行業の一つ、として扱われていました。また、プリペイドカードも、郵便小為替と同じような証書として使える訳です(ので、ギフトコードの詐欺も多発するからブロックチェーンで多重譲渡を回避する、みたいな話にも展開しかねない話なのです)から、前払式支払い手段ということでこちらも資金決済法に定められたものになっているのです。

いずれにせよ、送金の時に、あとはこの資金移動業者に事実上資金を預けることになるのを理解して任せられるかどうか、(回収した後にどこまで自分で自由に使える資金になるのか、それともLine スタンプに化ける以外ない、という流動性の低いものになるのか?)を判断すべき、なんていうと金融の人は信用リスクだとか(私は格付け会社が嫌いなので信用しませんが、とはいえ一般的には)格付けがどうだとか、色々とうるさいねぇ、と言われる話に突入するのです。

今ならスマホやオンラインバンキングを使って送金できるじゃない? – 銀行の提供する決済手段

さて、資金決済をみんな揃って為替で済めばいいのですが、そうなるとこの記事もここで終わりとなるので、ある意味書いている私が困るものの、それ以上に為替を物理的に紛失したときのリスクが受け取り側にあるのを嫌うこともあるし、一般的には郵便局もゆうちょ銀行になったことも含めて、銀行を使った送金システムを使うことになります。でも、今や円で送金しようとすると、平日の午前9時から午後3時までなら瞬時に送金できちゃうし、同じ銀行内なら24時間いつでも、というところが散見されているし、みんなそういうものだと思ってますよね。でも、ちゃんとこの仕組みを理解しておかないと米ドル送金の問題とかわからなくなるのでちょっとうざいですがステップワイズに説明していこうと思います。

銀行送金の基礎の基礎

まず、同じA銀行で同じX支店に口座を持っている二人が送金する場合、絵的にはこんな感じ。支店さんの事務 – Aさんの残高を減らしてBさんの口座を増やす – ことで送金手続き完了。そうなのです。銀行内では残高を付け替えるだけなので銀行としては預金総額では一緒であり将来の支払い債務総額(=口座残高の合計額)では一緒、という話なのです。だから口座の付け替えだけの手間なので手数料が表を見ると一番安いのです(笑)

まず、同じA銀行で同じX支店に口座を持っている二人が送金する場合、絵的にはこんな感じ。支店さんの事務 – Aさんの残高を減らしてBさんの口座を増やす – ことで送金手続き完了。そうなのです。銀行内では残高を付け替えるだけなので銀行としては預金総額では一緒であり将来の支払い債務総額(=口座残高の合計額)では一緒、という話なのです。だから口座の付け替えだけの手間なので手数料が表を見ると一番安いのです(笑)

ここでいくつか注意したいことがあります。まずは、あまり気にならない話ではあるのですが、銀行にとって私たちの口座残高は債務で、預けた資金は資産になります。一般的な会計と異なるのでたまに間違いそうになるのですが銀行からみるとそうなのです。となると、債務に対しては資産の裏付けが必要になる、のですが、Bさんへの支払いの裏付けは送金指示かそれ以前にAさんから現金を受け取っているかそのほかの人からの送金を受けている結果としての残高として確認しているのでそれ以上はいらないのです。また、Bさんからすれば残高が増えているので、小為替を好きな時に換金できるのと同じように好きな時に現金を引き出せばいいだけなのです。実はこの先の議論で、この資産の裏付け、というのがキーワードになるのでここは(大学受験の勉強と同じく)押さえておきましょう。

銀行内の応用編 – でも、これが分からないと世界はおろか日本に行けない

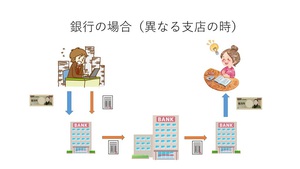

続いて、同じA銀行だけど別の支店に口座を持っている場合。絵を見ると、AさんのX支店と BさんのY支店の間に本店が挟まっています。なぜでしょう。幾つか複雑な理由が存在します。

続いて、同じA銀行だけど別の支店に口座を持っている場合。絵を見ると、AさんのX支店と BさんのY支店の間に本店が挟まっています。なぜでしょう。幾つか複雑な理由が存在します。

まず、X支店では、Aさんの口座残高を減らすことは出来ても、Y支店にあるBさんの口座を直接触ることが出来ません。そうすると、間に何かを挟むことになるのですが、一番手っ取り早いのは前述の同じ支店での口座間の送金と同じように、X支店にY支店の口座を作って、その残高を増やし、「Y支店さん、そちらの残高を増やしたけど、それはBさんへの送金の依頼に基づいてだから、Bさんの残高を増やしてあげてね」という連絡をしてあげて、それを受けてY支店は額の増えているX支店にある自分の口座に相当するだけのBさんの口座残高を増やすことになります。

ここで、ちょっと頭が混乱しそうですね。X支店がY支店の口座を増やすところまでは先ほどの話と似ているからいいかもしれません。でも、それを受けてY支店は何かを減らすわけではなく増やしてますよね。これは、Y支店からすると自分のX支店の口座は資産ですので、資産が増えた=支払いの裏付けが増えたけど、これなんでだっけ?ああ、送金指図でBさんの口座残高が増えたから、なのね、とBさんの口座を増やす(=Y支店の債務も増える)ことで送金完了、となる、のです。

さて、送金がこの一件だけならば、いいのかもしれませんが、そもそも、この銀行がX支店とY支店しかなくて、Y支店がX支店に口座を開けている、から出来るものの、このような一方向な話で銀行業務が済みそうでしょうか。このままでは永遠にX支店にあるY支店口座は膨れ上がっていきそうですし、仮にY支店のCさんがX支店のDさんに送金する、となれば今の逆方向である、Y支店にX支店の口座を作ってCさんの口座残高を減らしてX支店の口座の残高を増やして。。。ということが起きることになります。でも、そうなるとY支店のX支店口座も同じように一方向で膨れ上がりそうです。となると、膨れ上がるのを嫌って、互いが互いにいちいち債権債務を相殺する、なんて手間ですよね。

しかも、今は2支店だけの話ですが、これが全国100店舗、となったら、X支店は99店舗の口座を開けて、毎日相殺を99店舗とすることになり、また送金指示という意味でもP2Pのセッションが銀行内で99+98+…+1 の5000本が必要となる、ということは送金情報が同じ銀行内であちこちにかなり錯綜することになってしまいます。

そこで、実際にどうするかというと、それぞれの支店は本店に口座を開けておき、Aさんの残高を減らして本店の残高を増やしたのち、

- 本店に「送金依頼に基づき、X支店の残高を減らしてBさんの口座のあるY支店の残高を増やしてください」と、

- Y支店には「本店のY支店の口座の残高を増やすのでBさんの口座の残高を増やしてください」、という指示を

それぞれにします。そうすることで、

- X支店は、本店にあるX支店の口座の残高(資産ですね)が減ると同時にX支店にある本店の口座残高を増やし、また同額だけAさんの口座残高が減ります。(ただし、X支店の現金はこの瞬間は動きません。)

- Y支店は、本店の口座残高が増えたのを見て、同額だけY支店の本店口座の残高を減らすと同時にBさんの口座残高を増やします。(Y支店でBさんが引き出さない限りはY支店の現金は動きません。)

- 本店は、前述の同一支店内の送金と同じく、X支店の口座残高を減らし、Y支店の口座残高を増やします。(こちらも、本店の現金は動きません。)

こうすると、前述のP2Pのようなセッションが発生することなく(むしろ本支店間のハブアンドスポーク型というか、ツリー型の情報伝達構造になる)、また相殺とか日々せずとも、管理が可能になりそうですね。実際は、システム上銀行全体で口座/勘定を管理しているので、支店間の通知とか実際に起きていないでしょうけど、第X次オンラインシステム導入前の前時代的に情報と資金との移動をみるならば、というところでは、上記が分かりやすい、ということで書いてみました。ちなみに、各支店にある本店口座を今時ですと銀行勘定と呼ぶこともあります。

今後の話の展開として、キーになるところを押さえたいと思います。一つは資金がどこにあるか、もう一つが送金の情報のルートです。

資金の裏付けという観点でみると、現金の移動はこの一連の流れでは起きていませんよね。銀行全体、という観点で裏付け資産であるAさんからの現金がX支店に置きっぱなしなのでオッケー、と考えるのです。Y支店単体で見ると、そこには対応する現金の準備がないまま、引き出される可能性がある、ということですが、預金量に対する物理的な現金の準備というのは別途管理するので、大丈夫でしょう(今どきは他行のATMで引き出したりするので現金の保有管理はさらに難しい問題になっているとは思いますが)、というか、ここでは別の問題ということにして気にしないでおきましょう(笑)

そして情報のルートについては、上記で番号付けした、

- X支店とY支店の残高を管理する本店への付け替えの指示、と

- Y支店の口座を増やした理由がBさんへの振り込み、というY支店への指示

の二つの指示が飛ぶ、ということです。これが世界規模になっても、実は同じ構造になっていることに、後ほど触れる予定ですので覚えておいてくださいね。

日本国内で円はどうやって送金されるのか?

ということで、次に銀行間を跨いで送金がされる、一般的な送金のメカニズムを見てましょう。絵を見ると分かりますが、銀行の本支店が二組あって、それに挟まれるようにあるのが日本銀行、そして矢印で円を描いているのが送金データのやり取りをする、全銀ネット(全国銀行資金決済ネットワーク)の全国銀行データ通信システム(全銀システム)です。

ということで、次に銀行間を跨いで送金がされる、一般的な送金のメカニズムを見てましょう。絵を見ると分かりますが、銀行の本支店が二組あって、それに挟まれるようにあるのが日本銀行、そして矢印で円を描いているのが送金データのやり取りをする、全銀ネット(全国銀行資金決済ネットワーク)の全国銀行データ通信システム(全銀システム)です。

実際にP銀行 X支店のAさんの口座から Q銀行Y支店のBさんの口座に送金をする、と言う時に、何が起こるかというと、

- AさんがP銀行X支店に送金指示を出す。

- 送金指示を受けて、P銀行はX支店にあるAさんの口座残高を減らして、本店にある銀行勘定を増やします

- 送金指示は全銀システムを通じてQ銀行に送られます。

- 送金指示を受けて、Q銀行は本店にある銀行勘定を減らしてY支店にあるBさんの口座を増やします。

- 全銀システムは一日の送金情報を集計して、この取引による日本銀行にあるP銀行の当座預金を減らしてQ銀行の当座預金を増やすことを含めたすべての取引の集計結果の残高の増減を午後4時15分の決算尻と呼ばれるタイミングで行います。

実際、送金が1億円を超える場合にはRTGS(RealTime Gross Settlement:即時グロス決済)と呼ばれる、送金手続きをした瞬間に5の日本銀行の当座預金の付け替えを行うのですが、それより少ない場合にはその日の終わりまで事実上Q銀行は送金のための資金を受け取れないことにはなっています。が、そこは最長8時間ということと、1億円未満と少額(?)であることや、同種の送金が他にもたくさんあるため、P銀行とQ銀行の間で相殺されることもあるので、決済リスク – 支払いの担保となる資金が手元にない – ということで実務上飲み込んでいる、というのが現実なのですが、私たちが通常、平日の昼間にお金が振り込まれた、というのがだいたいリアルタイムに送金されたように感じるのはこのお陰、なのです。

ここでポイントなのが前述のように、資金の担保が同じ銀行ならば支店網のどこかにあればよかったのが銀行を跨いだ時には、その日1日の送金情報をまとめて、結果として相殺された状態ではあるものの、日本銀行にある全国の銀行の名義の当座預金残高の間の付け替えの形で見ることになる、ということと、送金指示の情報が、全銀システムでの、(a)資金移動の情報と、(b)送金先のQ銀行への送金詳細の情報、の二つになる、というところに、同じ銀行の支店間取引との類似性と相違点がみられる、というところです。

さて、今までの話は、実は日本に住んでいる人の間の銀行口座間の円の資金の送金方法についてでした。と、なぜこんなに回りくどく言っているか、というと、実はいわゆる普通の私たちのように日本に住む人の銀行口座から(例えばケイマン諸島のファンドでも、台湾の保険に加入するための口座でも、スイスにあるあなたの隠し資産を管理する(笑)口座でもいいのですが)海外にある円口座に送金をしたり、海外にある円口座の間での送金をする、と言ったように、日本に住んでいない、非居住者に保有する円を送金するときには、前述の全銀システムとは異なる送金システムを使うことで、国内にある円と国外にある円の流れを区別されるのです。

さて、今までの話は、実は日本に住んでいる人の間の銀行口座間の円の資金の送金方法についてでした。と、なぜこんなに回りくどく言っているか、というと、実はいわゆる普通の私たちのように日本に住む人の銀行口座から(例えばケイマン諸島のファンドでも、台湾の保険に加入するための口座でも、スイスにあるあなたの隠し資産を管理する(笑)口座でもいいのですが)海外にある円口座に送金をしたり、海外にある円口座の間での送金をする、と言ったように、日本に住んでいない、非居住者に保有する円を送金するときには、前述の全銀システムとは異なる送金システムを使うことで、国内にある円と国外にある円の流れを区別されるのです。

とはいえ、実際の資金と情報の流れは前述の全銀システムで送金情報を管理し、日本銀行の当座預金間の付け替えで銀行間の資金移動が管理される、というのとほぼ似た状況になります。その意味では、送金の流れを示す絵はこのように前回と同じ絵を使うことになります。大きな違いがある、とすれば、

- 送金情報を伝達するのが、全国銀行協会の外国為替円決済制度に基づく日銀ネット

- 資金移動も、日銀ネットでの送金情報の伝達と同時に日本銀行の当座預金決済を利用した次世代 RTGSによる即時決済を使っている

という二つの点が挙げられます。

と言いつつも、とうとう非居住者の口座の話が出てきたので、海外送金のもっとも本質的な部分に話が突入することになります。

コルレス銀行?なにそれ美味しいの?

例えば、私たちが日本に住んでいれば、その近所の銀行の性質を持つ金融機関なら、よほど特殊な銀行や信金、信組さん、労働金庫にJAさんなどに口座を開けない限り、その銀行等の本店は日銀ネットに参加していますので、送金するときには支店から本店、本店から日銀、という流れで進めばよかったのです。ですが、パッと思いつくところで、海外の銀行の日本支店、例えば、(すでに個人金融部門が撤退した)HSBCならばまだ法人金融部門があることから日銀ネットに参加していますので香港やジャージーなどにある海外のHSBCの支店から円を送金しようと思えばHSBCの東京支店を通じて日銀ネット経由で送金が可能ですが、同じイギリス(笑)系のロイズバンクやTSBのような現地ではそこそこ大きいけれども海外展開をしていないけれども円預金を扱う銀行となると当然に日本法人がないので日銀ネットへのアクセスがないので送金できないように思えてきます。それに日銀ネットへのアクセスがない以上に、これらの銀行が円資産をどう保有するか、という問題も発生します。

そこで、日銀ネットに銀行として接続していない銀行は、日銀ネットに接続している銀行に銀行口座を開設してそこで円資産を保管し、それを裏付けとして銀行顧客への送金業務を提供することになります。このような送金の際の中継地点の機能を果たしてくれる銀行を「コルレス銀行(Correspondent Bank)」と言います。

ただ、送金は銀行口座という資金の担保だけでなく、前述の

- X支店とY支店の残高を管理する本店への付け替えの指示、と

- Y支店の口座を増やした理由がBさんへの振り込み、というY支店への指示

に対応する

- 送金元となる銀行とコルレス銀行との間の通信手段、と

- 送金元となる銀行と送金先の銀行との間の通信手段

として日銀システム以外の通信手段が必要になることが想像できると思います。今なら「インターネット!」と言いたくなりますが、為替業務はインターネットが始まる前からありますので別の何かがあるのは想像がつきますね。それが、今回の記事にある SWIFT (Society for Worldwide Interbank Financial Telecommunication SCRL 日本語訳としては「国際銀行間金融通信協会」) なのです。これは1973年にベルギーで設立された非上場会社ですが、元々はヨーロッパでの証券決済のシステムとして始まったものが金融全般の通信フォーマットの共通化や2005年に本格稼働しているSWIFT Net と呼ばれる、金融版インターネットの提供などが主な仕事になっています。

そこで、円送金ならば送金元とコルレス銀行の間の送金指図を SWIFTのメッセージで送り、それに基づきコルレス銀行が送金先(のコルレス銀行)に日銀ネット経由の外為円決済で送金し、また、送金元から送金先の銀行へもSWIFTのメッセージで送ることで送金指図の詳細を通知する、という流れになるのです。

で、世界でお金はどうやって回っているの?

では、これが米ドル送金ならばどうなるの?という疑問があると思いますが、基本は一緒です。例えば日本の某SMBC信託銀行の某大手町支店にある米ドル預金から某ジャージー島の某HSBCの自分の口座に送金したい、と某私が思うと、SMBC信託銀行の米ドルでのコルレスバンクであるCitibank N.A. New York に対してSWIFTで送金先のコルレスバンクであるHSBC USA に送金することを指示し、Citibank N.A. New York はそのSMBC信託銀行の口座を減額してCHIPS、もしくは FedWire と呼ばれる米国内の銀行間の送金ネットワークを通じてHSBC USA に送金を実行します。

では、これが米ドル送金ならばどうなるの?という疑問があると思いますが、基本は一緒です。例えば日本の某SMBC信託銀行の某大手町支店にある米ドル預金から某ジャージー島の某HSBCの自分の口座に送金したい、と某私が思うと、SMBC信託銀行の米ドルでのコルレスバンクであるCitibank N.A. New York に対してSWIFTで送金先のコルレスバンクであるHSBC USA に送金することを指示し、Citibank N.A. New York はそのSMBC信託銀行の口座を減額してCHIPS、もしくは FedWire と呼ばれる米国内の銀行間の送金ネットワークを通じてHSBC USA に送金を実行します。

また、SWIFTで送金先である HSBC Jersey に対してその送金の詳細を伝えることで送金先である口座に入金処理することを伝えるのです。それを受けて HSBC Jersey は、といえば、自分たちの米ドルのコルレスバンクであるHSBC USAにある自分たちの口座に該当する米ドルに着金を確認したら送金先である口座の残高を増やすことになります。

ね?基本は円送金と何にも変わりがないでしょ?ということで、海外に送金をする際には その通信手段としてのSWIFTがキーを握る、というところまでわかっていただけたかと思います。

余談ですが、この米ドルの送金でもう一つ気づきたいことがあります。例えば、日本で今日付で送金手続きをした、としても、Jerseyで米ドルが着金したことがわかるのは早くとも明日のJersey時間が始まってからになる、ということです。

というのも、米ドルの資金移動が実際に起こるのが今日のニューヨーク時間ですので、HSBC USAでHSBC Jersey の米ドル口座が増える時にはジャージー島は今日のジャージー島のビジネスの終わった時間ですので彼らの営業時間のうちには着金作業が出来ない、というよりも知る由も無いのです。ですので、翌日のジャージー島の朝以降にHSBC USD にある自分たちの口座が増えているか確認して、初めて送金当日付で入金があったよ、とあたかも過去日付での記録がされる、という仕掛けなのです。ちなみに、送金手続きの締め切りはファンドなどの世界では結構早く、送金したい日付の2営業日前までの送金指図をしてほしい、と言われることがあります。一つは時差の問題(着金確認が翌営業日になることが多い)、もう一つはコルレスバンクへの送金指図の締め切りが1日一回の通信の中でやることが多いからか、結構早い、ということがあります。

もしこれが豪ドルの送金ならばどうなるの?ともう一つ例を出したいと思います。これは実は私が以前、毎月のごとく、某銀行の投資信託の事務部隊から「お金が届かないのです」と何度となく言われたものの、仕組みをそれ以上に説明したのに全く理解がされなかった、という曰く付きの例です。

某 HSBC Securities Services に豪ドル口座を持つ某ケイマン諸島籍投資信託が某私の古巣の銀行の豪ドル口座を投資信託の買い戻し資金を送金する、とします。その時、某ケイマン諸島籍投資信託(の、実際にはファンドアドミ)は、その買い戻し資金である豪ドルの送金を某 HSBC Securities Services に豪ドル口座から某HSBC 香港と、その豪ドルのコルレスバンクでである HSBC Sydney を経由して某 C●t●bank Sydney に送金し、その送金の詳細を SWIFTで送ることで、C●t●bank Sydney は C●t●bank 東京支店の豪ドル口座に着金があったことを知らせ、銀行の海外送金部署が投資信託の部署に送金があったことを伝える、というのが送金の際の流れになります。

支払日当日の二日前に送金指図を行い、送金を行って、その証拠としての SWITF の送金指図のメッセージを渡しても、その日の昼前になっても(円送金のように)着金確認ができない、と電話が毎月あったのですが、思い出してみましょう。オーストラリアは日本より一時間時差が先に進んでいて、送金が仮にシドニーで朝一で行われたとしても着金があってそれが某私の古巣の銀行の豪ドル口座に着金したという処理をするのはC●t●bank Sydneyの都合とタイミング、そして、その着金したことを確認するのは彼らの同僚の海外送金部署とそこが使うシステムの確認頻度の問題なので、すでにファンドには手の出せないところなの、むしろ自社グループ内でSWIFTメッセージを使って解決する他ない、のです。というか、外部の人間が出来たら銀行の構造上問題がある話、なのですが。。。最後までわかってもらえなかったですね、内緒ですが。

(関係者の方、読んでも怒らないでくださいね。というか未だに同じことやってないか心配なのですから。)

じゃあ、このSWIFTの何が闇、だというの?

やっと本題です。ふぅ。このSWIFTの闇の話の一つの例をこんな風にしてみたいと思います。

あなたが、資金を日本政府からどうしても隠したくなって、ベリーズという中米の国に会社を作ってそこに送金したくなった、という刺激的な話にします。いや、ベリーズに会社を作って、世界中の面白そうな会社を買収していこうと思い立った、にしましょう。まぁ、送金の話をする都合上はどっちでも変わりはないのですが。。。

その際、あなたはこの記事で何度も陰日なたとなく出てくる某SMBC信託銀行にある米ドル預金口座からこのベリーズに作った会社の口座に送金する、のですが、その際にどうなるか、というと。。。

ベリーズには国際的な銀行が存在しないので、現地にあるプライベートバンクに銀行口座を作ることになります。このプライベートバンク(例えば、Atlantic International Bankというのですが)、これも当然米国内に銀行口座を持っていることもなく、どこかにコルレスバンクになってもらう必要があるのですが、幸か不幸か米国内の大手銀行から小さい銀行に至るまで銀行取引をさせてもらえません。考えてみてください。普通に考えても、日本の銀行さんは非居住者の口座は簡単に開けてくれませんし、仮に居住者であっても、法人だと口座開設のハードルはあるのですから、これと同様で誰もが簡単に米ドル口座を作れるはずがない(と思いたいのだけど、アメリカの本人確認って。。。)、のです。そこで、米国外で米ドル口座の取引のある銀行(この場合、Crown Agents Bankなのですが、個人的に聞いたことはなかったのですが、グループの日本語のサイトのあるNGO等からスピンオフした金融サービスグループの会社のようです。通りで名前からして仰々しいわけだ。)に銀行口座を開くことでコルレスバンクになってもらうことになるのですが、そのコルレスバンクすら実は米国内に銀行法人を持っていないのです。でも、幸い米国内の大手銀行(この場合、Bank of New York)に銀行口座を持つことが出来ましたので、ここがコルレスバンクにとってのコルレスバンクになるのです。絵にしてみるとこんな感じでしょうか。日本国内での送金の時にはみられない多重構造が出来上がっているのがわかります。

ベリーズには国際的な銀行が存在しないので、現地にあるプライベートバンクに銀行口座を作ることになります。このプライベートバンク(例えば、Atlantic International Bankというのですが)、これも当然米国内に銀行口座を持っていることもなく、どこかにコルレスバンクになってもらう必要があるのですが、幸か不幸か米国内の大手銀行から小さい銀行に至るまで銀行取引をさせてもらえません。考えてみてください。普通に考えても、日本の銀行さんは非居住者の口座は簡単に開けてくれませんし、仮に居住者であっても、法人だと口座開設のハードルはあるのですから、これと同様で誰もが簡単に米ドル口座を作れるはずがない(と思いたいのだけど、アメリカの本人確認って。。。)、のです。そこで、米国外で米ドル口座の取引のある銀行(この場合、Crown Agents Bankなのですが、個人的に聞いたことはなかったのですが、グループの日本語のサイトのあるNGO等からスピンオフした金融サービスグループの会社のようです。通りで名前からして仰々しいわけだ。)に銀行口座を開くことでコルレスバンクになってもらうことになるのですが、そのコルレスバンクすら実は米国内に銀行法人を持っていないのです。でも、幸い米国内の大手銀行(この場合、Bank of New York)に銀行口座を持つことが出来ましたので、ここがコルレスバンクにとってのコルレスバンクになるのです。絵にしてみるとこんな感じでしょうか。日本国内での送金の時にはみられない多重構造が出来上がっているのがわかります。

この時、送金元である某 SMBC信託銀行は、コルレスバンクである Citibank N.A. に対して、Bank of New York Mellon (BoNY)) に送金指示と、同時にAtlantic International Bank (AIB) にも送金したからおたくのお客の誰々の口座に入金してあげて、という指示をそれぞれ SWIFT経由ですることになるのですが、そうなると問題なのは、BoNYとAIBの間にある Crown Agents Bank にも、おたくの BoNYの口座に入金があったのはおたくの口座の一つ、AIBのものだから入金してあげて、という指示をしなければならない、のです。SWIFTにはそうするために中継地点になる intermediary bank 向けのメッセージも準備されてはいるので、個別にSWIFTメッセージを送るのにコストがかかるなどの理由で送金元のコルレスから伝えてね、的に扱うこともあるので、実はこれによって送金情報のチェーンが見失われることがあるのです。そうなると、先ほどの豪ドルの送金の話同様、送金の担保となる資金は動いているのに、どの口座に入金するのか手間取ったりその情報が適切に伝わらないから、ということで「闇に消えていく」というのです。

しかも、この多段構造、例えば前述のベリーズの会社があなたのただの投資会社ならばいいのですが、これが銀行ライセンスを取って知人たちの資金だけを管理するプライベートバンクを始める、なんて言えば。。。さらに階層が増えることになるのでより途中で送金情報が失われる可能性が高くなる、のです。

では、闇な雲の切れ目はどこにあるの?

- 送金を依頼した銀行に既に現地での銀行間での送金が完了していることを確認させる - 裏付け資産が移動していなければ情報が届いていても入金処理してもらえませんから

- 送金先の相手に SWIFTメッセージを渡して、その銀行に対して送金指示の証左があるのだから着金確認しているならば入金しろ、と言ってもらう – 送金指示が届かない、埋もれている、という状態ならば送っている証拠を見せてそれで対応してもらう。SWIFTメッセージが、暗号化された形で送られることもあって、その写しを見せるだけでもその指示の確証性が高いと認知されているのです。

- 仮に着金確認ができないから入金できない、と言われたならば、通常この場合は intemediary bank なので、その送金元は既に送金済みだからコルレスに確認しろ、と促す

- 最後まで諦めないで相手を動かす(爆)

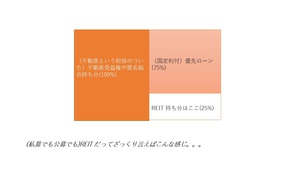

ふーん、と思って聞いていたけど、聞きつつイメージしたのはバランスシート的にはこんな図。

ふーん、と思って聞いていたけど、聞きつつイメージしたのはバランスシート的にはこんな図。

さて、実は今週の某日の晩に、ヘッジファンドの投資関連では業界内でとても顔の広い方が主宰されて極めて私的なネットワーキングの会の忘年会がありまして、久しぶりにお邪魔させていただきました。主宰者さまが今年は本業が変わられたこともあってお仕事に忙殺されて会の開催も頻度が減ったりしたらしいのですが、それでも、忘年会ということで、毎度のこと業界内の多方面のビッグネームが数多く参加されている(ので名刺交換と情報交換が盛んにおこなわれている)のを見て

さて、実は今週の某日の晩に、ヘッジファンドの投資関連では業界内でとても顔の広い方が主宰されて極めて私的なネットワーキングの会の忘年会がありまして、久しぶりにお邪魔させていただきました。主宰者さまが今年は本業が変わられたこともあってお仕事に忙殺されて会の開催も頻度が減ったりしたらしいのですが、それでも、忘年会ということで、毎度のこと業界内の多方面のビッグネームが数多く参加されている(ので名刺交換と情報交換が盛んにおこなわれている)のを見て

前回の記事にて取り上げたように、

前回の記事にて取り上げたように、 ではどうしたら、新しいプレーヤーが出やすくなるのでしょう。

ではどうしたら、新しいプレーヤーが出やすくなるのでしょう。